Bunker Fuel

Integr8 燃料:不管是MGO 与 HSFO都可能不合格

Integr8 在其 2023 年第三季度燃油质量趋势报告中强调,MGO 和 HSFO不合格都是该行业可能面对的问题,而 VLSFO 的不合格可能性则相对较低三分之一。

Navig8 的燃油交易和经纪部门 Integr8 Fuels 于周二(11 月 7 日)发布了 2023 年第三季度燃油质量趋势报告,其中分析了 1.2 亿吨燃料供应数据,并揭示了与燃油质量和可用性相关的关键趋势。 该报告摘录如下:

简介:推动变革的挑战

当我们燃油行业又进入一个年末时,这一年似乎一眨眼就过去了,因此,我们的注意力转向了即将到来的挑战,同时,我们也作为一个行业寻求如何拥抱变革以获取利润并在未来取得成功。

这是第三份 Integr8 Fuels 质量报告,当中涵盖过去六个月的全球供应情况,同时,我们也再次剖析和比较所有商业级燃油和主要港口的隐藏损失和出现不合格问题的可能性。

利用来自全球 1,300 个地点、 800 多家供应商超过 1.2 亿吨交付量的“同类最佳”可用数据之际,我们也使用了我们自己的 Integr8 质量指数评估燃料的质量趋势,该指数是以 ISO 8217 标准内相关的表 1 或表 2 规格限值为参考对每个样品中邻近(或其他)的各种参数予以评分。

最后,考虑到行业即将发生的变化,我们将考虑脱碳和排放核查在未来将带给该行业的一些挑战。

第 1 部分:不符合规格的频率

我们遇到不合格情况的可能性有多大?

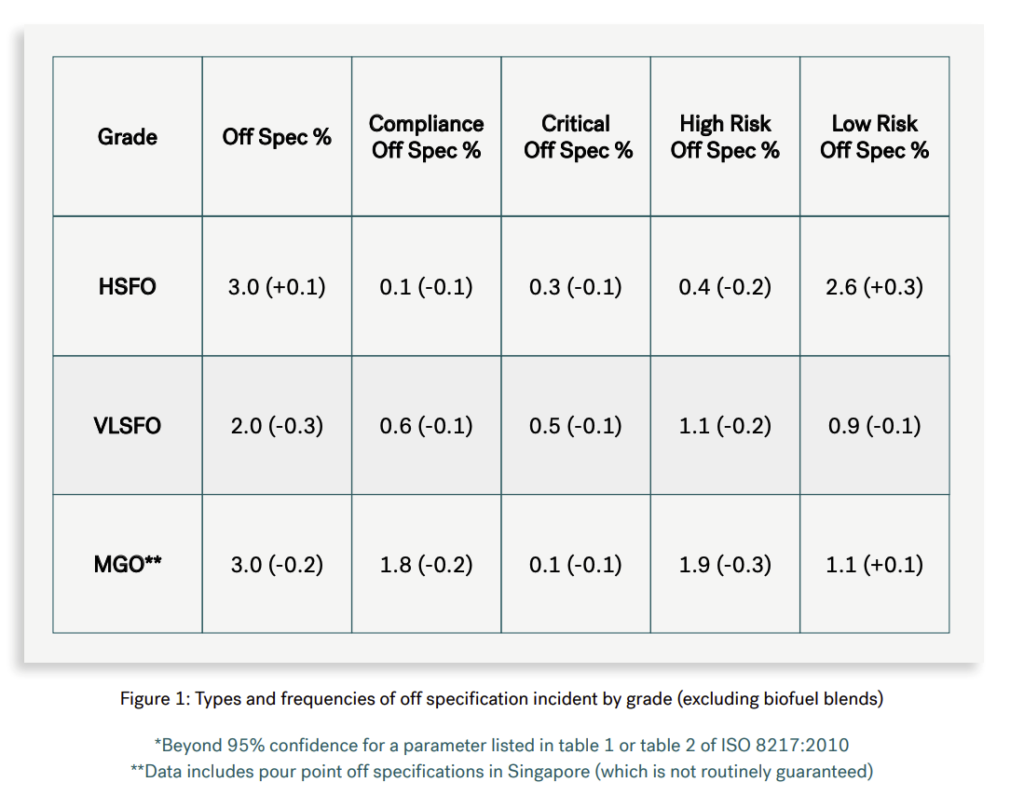

在过去 180 天内,Integr8 Fuels 所提供的船东分析强调,船用轻柴油 (MGO) 与高硫燃油 (HSFO) 一样都可能出现不合格问题,而极低硫燃油 (VLSFO)的不合格可能性则会较低三分之一(见图 1)。

收到不合格或严重不合格燃油的可能性有多大?

考虑不合格事件的案例背景始终很重要。

为此,我们除了必须考量违反《防污公约》附则 VI(硫)或《国际海上人命安全公约》(闪点)规则的可能性,也得纳入发生严重不合格事件的可能性,例如Cat残留颗粒物、总沉积物潜力、用过的润滑油、钠和灰分含量( 高风险),以及相对常见且易于纠正的“低风险”不合格问题,例如 HSFO中出现高粘度。

按等级比较不合格事件的经验法则,其关键在于任何混合模型中最有可能超出规范的目标参数。

以VLSFO 目标硫参数为例,50,000 吨硫含量为 0.49的燃料与硫含量为 0.45 的燃料价格差异可能相当于数十万美元。 因此,毫不奇怪地,以硫目标混合的VLSFO 和 MGO的 MARPOL 附则 VI 不合格率都较高,分别为 0.5% 和 0.1%。

然而,MARPOL 附则 VI 并不是唯一的合规问题,我们不能忽视 SOLAS 所要求的闪点为 60°C 或以上的要求。 事实上,闪点不符合规格,特别是 LSMGO,可能是将汽车级或内陆油品引入燃油池的意外结果,如本文后面所述。

高风险不合格事件(定义为合规性和高风险不合格的总和)在 MGO 中最为普遍,其次是 VLSFO,而最后则是 HSFO。 事实上,如果无视不合规性,残渣类油品与总沉积潜力 (TSP)、铝和硅 (Al+Si) 等相关的事故确实几率非常低。

也就是说,从地区到地区、港口到港口,甚至同一地点的供应商到供应商,都存在许多细微差别。 因此,在购买燃油时考虑这些仍然至关重要,我们将在本文后面探讨一些相关挑战。

面市产品的情况(2023 年 9 月)

毫不奇怪,船用轻柴油是最可用的产品(640 个港口),因为它有能力替代和作为更高质量的内陆或汽车级轻油供应,并且,也便于通常供应需求量很少的物流。

同时,虽然供应港口数量较低 28%(458个港口),VLSFO仍被认为在各大洲都很容易获得,主要归因于订购的数量较大,并且总体上存在支持这些供应的存储和驳船基础设施。

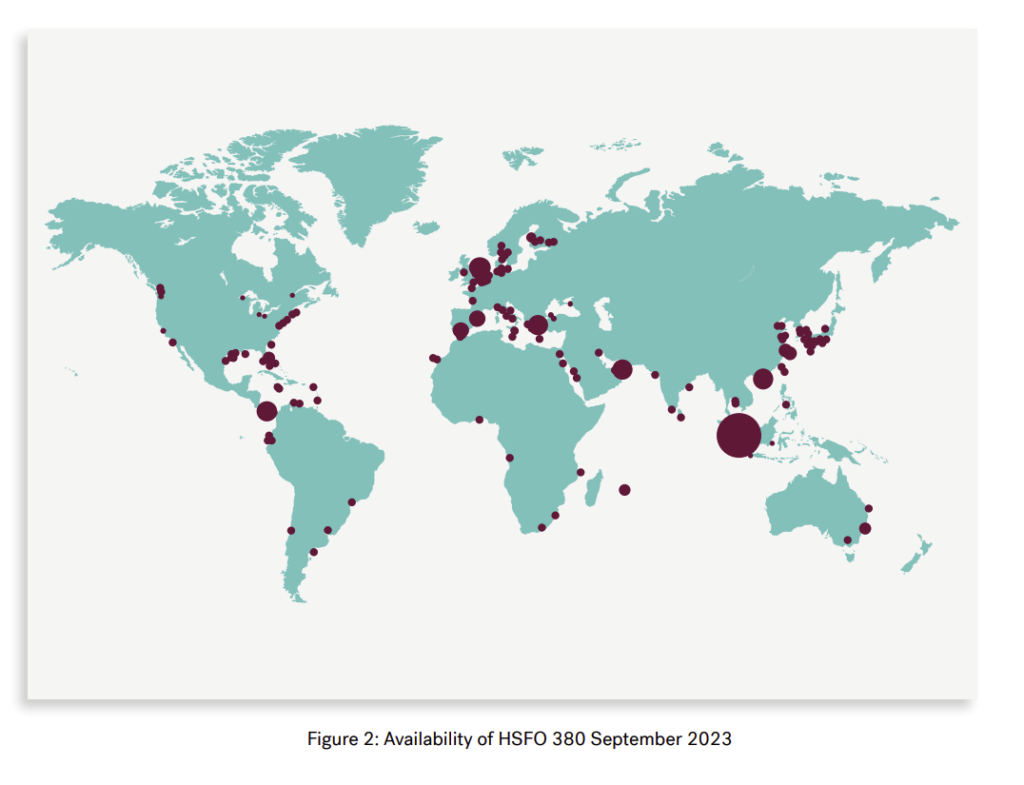

而高硫燃油,则是唯一较不易获得的产品,截至 2023 年 9 月只有 231 个供应港口(见图 2)。 HSFO 的可用性,主要集中在加油中心和可能接收来自 VLCC 和/或其他配备脱硫塔的行业过往贸易的关键地理区域。因此,仔细规划接收HSFO,并考虑为船舶安装的脱硫塔类型以及在未来航程中可能需将燃料改用 LSMGO 等的任何区域限制非常重要。

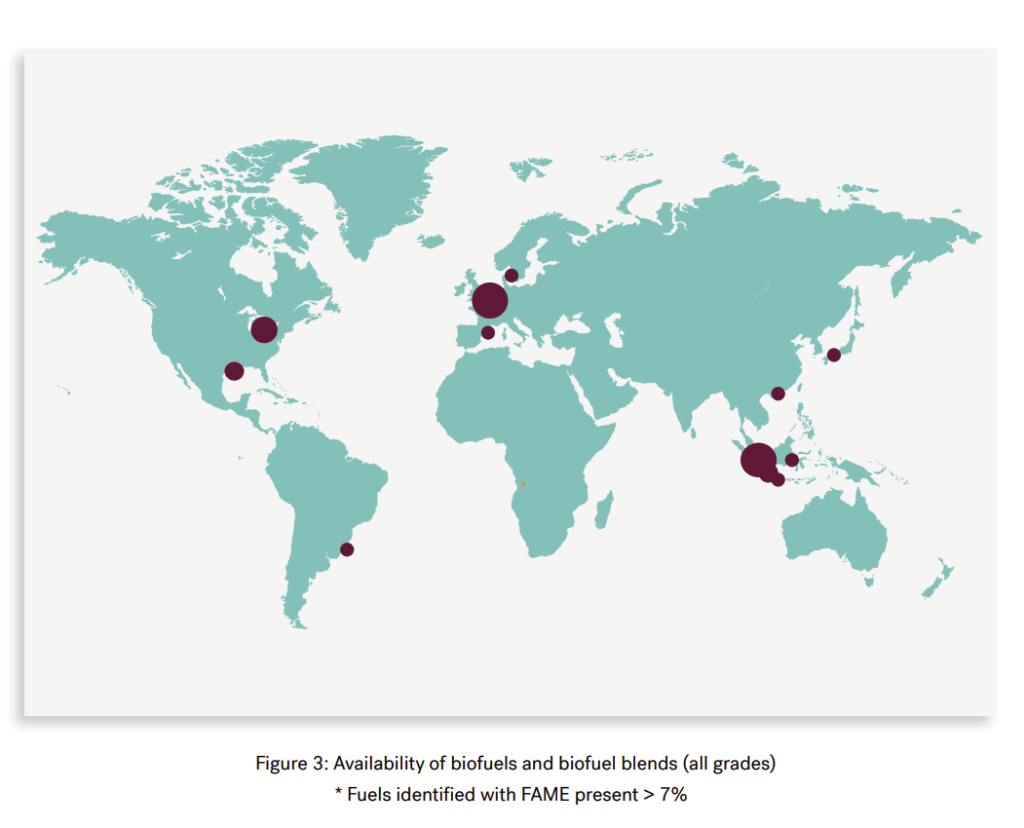

生物燃料混合物

现在已可以获取用于试验的已确定生物燃料全球供应数据,虽然其规模与传统燃料相比仍然很小,但已可以清楚地看到目前从新加坡延伸至欧洲的较明确空白。

此外,我们目前无法对所供应生物燃料的可持续性发表评论,但可以自信地预测,像是印尼可能产于棕榈油的燃料将不会满足排放核查机构的要求。 基于荷兰目前的补贴计划,ARA地区,特别是鹿特丹将被视为欧洲的供应中心。而生物VLSFO 混合物则几乎完全局限于国际燃油中心。

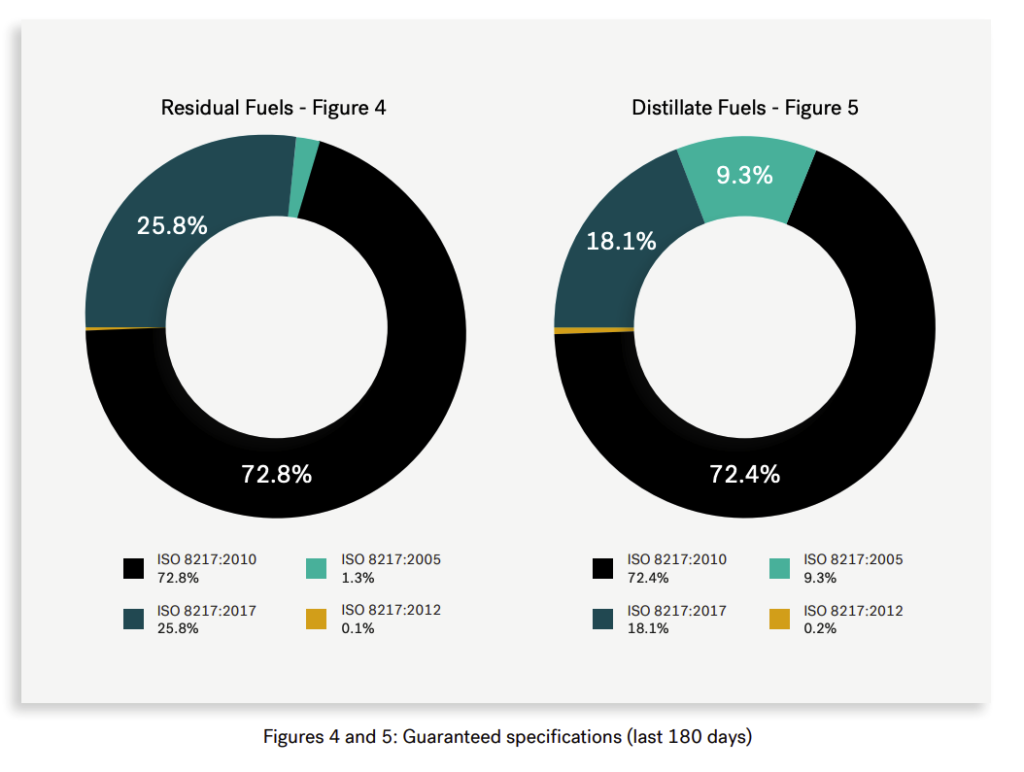

哪些规格的燃料正被交易?

尽管我们热切期待 ISO 8217 的新版本有望在 2024 年初发布,但在涉及日常买卖的规范方面,我们仍继续按照过去的做法去做。

通过考虑下面的图表(图 4 和图 5)将能够揭示当前挑战的规模,这些图表确定了过去 180 天内按产品组交易的ISO 8217标准残渣油和馏分油。

残渣燃料

有超过四分之一的交易获最新版本规范(2017 年)保证,与之前的统计相比几乎没有变化。

馏分燃料

就 MGO 而言,过去 180 天内,交易的燃料中只有 18% 作为 2017 年规格燃料出售,略低于之前。 2005 年规格燃料略有减少,从 11% 降至 9%,但值得注意的是,该规格已有近 19 年的历史。

注意:Integr8 Fuels 2023 年第三季度燃油质量趋势报告的完整报告可在此处查询。

图片来源:Integr8 Fuels

发布日期:2023 年 11 月 15 日

LNG Bunkering

Drewry:LNG运输正走上“复苏之路”,但2026年仅是起步

尽管2026年看似标志着复苏的开始,但,西方日益紧张的地缘政治局势加剧了不确定性,而可能将削弱人们对今年的展望。

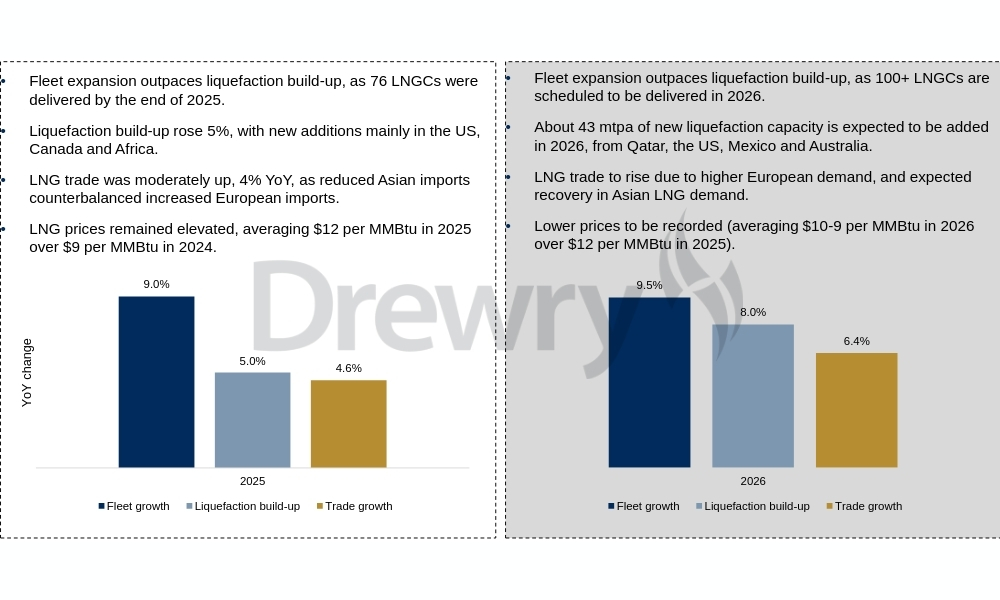

海事研究机构Drewry近期表示,尽管预计2026年液化天然气(LNG)运输费率将有所改善,但西方地缘政治紧张局势加剧,已增加了不确定性,并可能影响今年预期表现:

Drewry预计,在需求加速和LNG供应扩张的推动下,2026年LNG运输费率将有所改善。然而,由于船队扩张速度持续超过液化产能增长速度,因此,大幅反弹的可能性仍不大。其中,2026年的交付计划凸显了这一点:有超过65%的年度交付计划将在2026年上半年完成,而60%的新增供应量则预计将在2026年下半年完成。尽管,2026年似乎标志着复苏的开始,但西方地缘政治紧张局势加剧,已增加了不确定性,并可能影响今年预期表现。

总括而言,运费有望回升,但走势较为谨慎,地缘政治因素和亚洲需求可能成为影响因素。

我们预计,液化天然气(LNG)运费将于今年从2025年创下的多年低点回升(2025年TFDE平均运费为25,000美元/日,同比下降37%;XDF/MEGI平均运费为40,500美元/日,同比下降25%)。与此同时,在2025年交付76艘后,2026年将有超过100艘LNG运输船被交付,并因此表明了供应将持续过剩,而使得发生强劲反弹的可能性仍不大。

尽管,船队扩张将继续抑制运费的大幅回调,但一些积极因素,仍将成为推动运费走上复苏之路的催化剂。

图1:2025年与2026年对比

LNG贸易:需求将上升,但供应扩张速度将超过需求增长

- 供应增长:预计2026年将新增约4300万吨/年的液化产能,并其中包括一些大型项目,例如卡塔尔北部气田扩建项目(1650万吨/年)、Golden Pass T1项目(600万吨/年)、科珀斯克里斯蒂(Corpus Christi)三期项目和2-7区块项目(860万吨/年)。不过,预期新增供应量中的60%将在2026年下半年投入使用。同时,2025年的新增产能(4000万吨/年)预计将推动全球LNG供应改善,并提高其出口强度。

- 贸易调整:欧洲的需求前景乐观,预计今年进口量将强劲增长,因为,欧洲大陆在2025-2026年冬季结束时的库存量可能低于30%,而将支撑需求。同时,欧洲寻求进一步调整能源结构(以新的供应协议和再气化扩建为支撑)将是2026年的主要进口驱动力。

- 亚洲需求预计将会增长,尤其中国需求将改善:预计亚洲需求将有所改善,并得益于新增供应量、天然气需求增加以及LNG价格下降。与此同时,中国的进口量可能会回升,其中,这并非由于管道供应减少或国内供应下降,而是因为限制了中国2025年LNG需求的关键供应来源已达到饱和。因此,鉴于国内产量已达到2025-2026年的目标,且PoS 1管道供应已满负荷运转,我们预计,中国不断增长的需求将通过现货购买满足(现货购买在2025年仍低迷),而新的合同供应则预计将于2026年启动。

注:Drewry的完整文章可在此处阅读。

图片来源:Drewry

发布日期:2026年1月26日

中国香港船东——华光海运(Wah Kwong Maritime Transport)周四(1月22日)宣布,中国首艘甲醇动力双燃料加注船“大庆268”轮已正式加入其船队。

这是该公司管理的第四艘加注船,而其他三艘分别为:下水时为全球最大LNG(液化天然气)加注船的“海港未来”轮、中国首艘甲醇加注船“海港致远”轮,以及中国首艘江海直达型LNG加注船“淮河能源启航”轮。

1月21日,长109.9米、载重7500吨、总舱容10362立方米的“大庆268”轮在深圳盐田港完成了其首单船对船加注作业,成功向集装箱船“中远海运康乃馨”加注了200吨绿色甲醇。

“绿色甲醇由中集安瑞科从其位于广东湛江的工厂供应,同时,该工厂是于2025年12月投产。”该公司表示。

“我们很荣幸能够支持盐田港(深圳)完成这项具有里程碑意义的作业,并标志着建设粤港澳大湾区燃料储存、港口加注到船舶服务的完整生态迈出了重要一步。”

相关文章: 中国:中国船燃完成大湾区首例绿色甲醇加注作业

相关文章: 中国:国内首艘甲醇双燃料加注船在舟山顺利下水

相关文章: 中国:中集安瑞科湛江工厂开始生产生物甲醇

图片来源:华光海运

发布日期:2026年1月23日

Battery

Echandia为新加坡一艘拖轮提供3兆瓦时电池系统

这家海事电池系统供应商表示,该电池系统的使用寿命至少为25年,是新加坡宏伟港务船电气化计划的一部分,其中,该计划旨在到2030年实现全港务船队电气化。

安全可靠海事电池系统供应商Echandia于周四(1月22日)宣布已为一艘在新加坡港口运营的拖轮提供了一套电池系统。

该电池系统的使用寿命至少为25年,是新加坡宏伟港务船电气化计划的一部分,其中,该计划旨在到2030年实现港务船队全面电气化。

当下,此次的订单包含一套3兆瓦时电池系统,并且,协议中也包含增购一套系统的选项。而签订合同的,是一家总部位于新加坡的大型造船厂和船东。

Echandia首席执行官Torbjörn Bäck表示:“新加坡的海上运输电气化进程正在加速,因此,Echandia很荣幸能够参与这一转型过程。当下,签订该项目不仅巩固了我们在亚洲的地位,也进一步强化了Echandia作为全球零排放海事解决方案领导者的地位。”

而Echandia之所以被选中参与该项目,是因为其在海事行业脱颖而出的LTO电池系统拥有超长的使用寿命和久经考验的可靠性。其中,该电池系统设计寿命与拖轮的使用寿命相同,无需进行更换,而确保了极低的总体拥有成本。

此外,该电池系统性能随时间推移的衰减度极小,而能够提供可预测的性能,并简化拖轮日常运营的规划和管理。

“耐用性和运营效率的结合是赢得这份合同的关键,因为,客户们寻求的解决方案不仅要满足,更要超越现代航运与可持续发展目标的严格要求。”Torbjörn Bäck 补充道。

Echandia 已迅速发展成为世界领先的海事电池系统供应商之一,在全球范围内已向电气化项目售出 100 多套系统。

图片来源:Echandia

发布日期:2026 年 1 月 23 日

-

Alternative Fuels2 周 ago

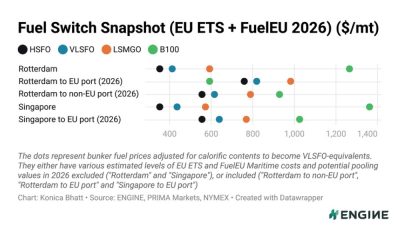

Alternative Fuels2 周 agoENGINE on Fuel Switch Snapshot:鹿特丹LBM价格优势扩大

-

Events1 周 ago

Events1 周 ago新加坡:多家船燃供应公司鼎力支持2026年女皇镇慈善晚宴 、筹款超过30万新元

-

Port&Regulatory2 周 ago

Port&Regulatory2 周 ago新加坡公布2025年港口运营业绩创历史新高、概述2026年计划

-

Alternative Fuels2 周 ago

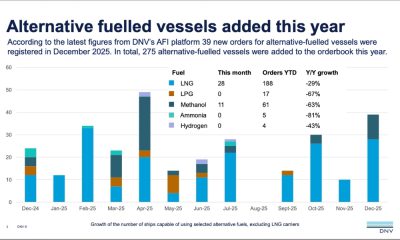

Alternative Fuels2 周 agoDNV:LNG动力集装箱船稳住全球新船订单中的替代燃料船比例

-

Business6 天 ago

Business6 天 agoRiviera Marine 已与 The Bunker Firm Group整合为单一运营组织

-

Biofuel2 周 ago

Biofuel2 周 ago新加坡:Pinnacle Marine首艘B100燃料多用途船完成1000小时海试