Business

BlackStone & Gold:受益人粗心大意地提交信用证是否构成欺诈?

Law firm highlights Singapore’s Winson v OCBC case which clarifies that even if a sale contract in a trade was not a sham, banks may be able to resist payment under LCs by relying on representations about the underlying trade that a beneficiary makes to the bank recklessly as to their truth or falsity.

律师事务所重点介绍了新加坡 Winson 控诉华侨银行 (Winson v OCBC)的案件,其中,该案澄清即使交易中的销售合同并非虚假,银行也可以基于受益人粗心地基于事实或虚假向银行做出有关基础交易的陈述而拒绝信用证项下的付款。

2023 年 8 月 28 日

新加坡船用燃料专门资讯平台《满航时报》分享了 BlackStone & Gold LLC 律师事务所撰写的以下文章,当中讨论了信用证受益人向银行就其寻求付款的交易进行陈述时(无论真实与否)是否应承担贸易欺诈风险。

该律师事务所重点介绍了最近在新加坡发生的 Winson Oil Trading Pte Ltd 控诉 Oversea-Chinese Banking Corporation (OCBC)案件,并强调,该案的判决究竟如何澄清即使交易中的销售合同不是虚假的,信用证开证银行也可以基于受益人粗心大意地向银行作出相关基础交易的陈述而拒绝付款,无论其是否符合事实。相关内容如下:

作者:BlackStone & Gold 董事总经理 Baldev Bhinder 和副董事 Ramandeep Kaur

通过信用证(“LC”)支付的商品贸易中的欺诈风险应由谁承担? 无论相关陈述和交易支持文件是真是假 ,该承担责任的是开立信用证的银行,还是粗心大意向银行陈述其寻求付款交易的受益人?

去年4月,新加坡法院在Credit Agricole Corporate & Investment Bank, Singapore Branch 控诉PPT Energy Trading Co Ltd及另一起诉讼[2022] 4 SLR 1(“CACIB v PPT”)中裁定,受益人粗心大意的陈述不足以构成欺诈,当时,PPT提呈了与 Zenrock的虚构交易相关的付款文件。 在我们之前的更新中,我们认为这种狭隘的“欺诈检测”表述与新加坡的其他案例不一致,并强调欺诈不仅包括实际知识,还包括对所做出陈述的真实性或虚假性的粗心漠视。一年后,纠正欺诈检测的机会出现在 Winson Oil Trading Pte Ltd v Oversea-Chinese Banking Corporation 和另一起 [2023] SGHC 220 案中,当时,信用证银行拒绝向 Hin Leong 的虚假交易付款。

虽然法国农业信贷银行(Credit Agricole Corporate & Investment Bank)因为无法证明基础合同的虚假性,而未能成功地根据其信用证拒绝付款,但是, Winson Oil v OCBC 案澄清了即使销售合同不是虚假的,银行也能够依赖陈述受益人向其作出提问:有关货物是否已按照所提交的提单装运;以及,受益人对该货物的拥有权,并是否将该货物的良好所有权转让给买方。 基本前提非常简单:如果有第三方在交单时进行相同的交易,那么,受益人对有效货运单据(如提单、货物装运和所有权)的陈述将是虚假的。如果此类声明是由受益人做出的,而受益人对声明的真实性或虚假性漠不关心,那么,银行应该能够根据欺诈例外原则拒绝付款。

事实

Winson Oil Trading Pte Ltd(“Winson”)起诉华侨银行有限公司(OCBC Ltd)和渣打银行(新加坡)有限公司(“SCB”),指控银行未根据已签发的信用证对支付 Winson基于两份销售合同出售柴油给Hin Leong Trading( Pte) Ltd(“兴隆”)的交易。

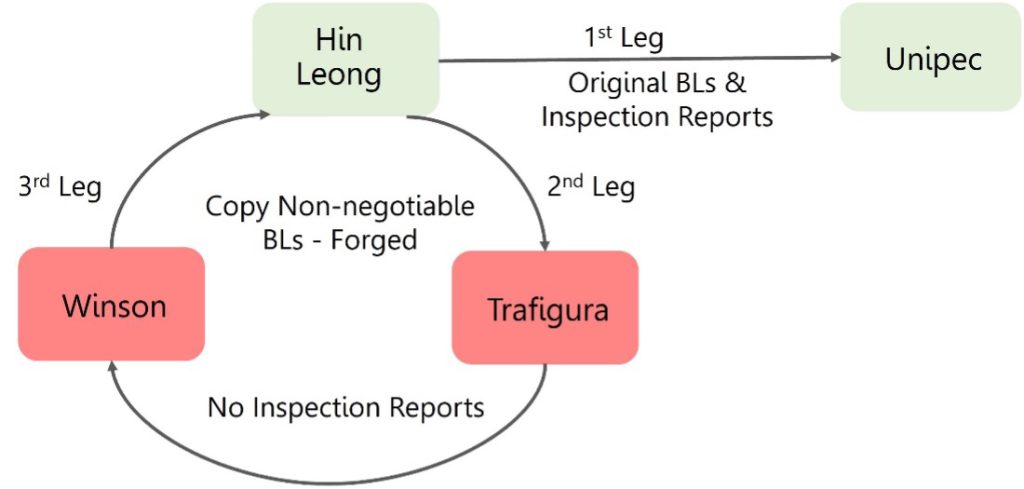

Winson向兴隆进行销售的交易是循环贸易的最后一站,该销售链如下:兴隆 – 托克(Trafigura) – Winson – 兴隆。 银行辩称,这些交易(特别是 Winson – 兴隆部分)中没有运送任何货物,而且,据称显示此类货物的不可转让提单,该副本是伪造的。

Winson依靠这些提单副本准备了向银行付款的付款保证书(“LOI”)。 付款意向书是石油贸易特有的文件,卖方可以用它来代替原始提单以获得付款。 除其他外,通过付款意向书,卖方通常表示货物是根据有效提单装运的,以保证其拥有良好的所有权、有权将所有权转让给买方,并有权从供应商处收到原始提单并将其转让给买方(从而将船上货物的所有权转移给买方)。

虚假内容:(1)无有效提单; (2) 货物未按照意向书所述装运

银行辩称销售合同是假的; 无论如何,与Winson的陈述相反,事实上没有任何被运送的货物被出售。法院不必判定销售合同是否虚假,因为法庭确信,按照意向书所述,销售链中的“Winson – 兴隆”部分没有装运任何货物。在考虑货物是否已装上船舶(“Ocean Voyager”轮 和“Ocean Taipan”轮)时,根据保函中所述的有效提单,法院审查了两个问题:(a) 交易是否有有效提单; (b) 意向书所述的货物是否已装上相关船只。

至于提单的有效性,法院注意到兴隆临时司法经理(“IJM”)的调查结果,该经理发现了用于这些交易的提单副本的原件。 原件被标记为“无效”,并且背面没有任何背书。 此外,IJM也对兴隆将相同货物出售给多个方的货运(包括涉及“Ocean Voyager”轮和“Ocean Taipan”轮的货运)发表了评论。

第一阶段涉及兴隆将货物出售给对方,并提供发票和原始提单或意向书等文件。

但第二阶段和第三阶段交易都是虚构的:兴隆将相同的货物出售给一个/多个交易对手,并准备另一份提单,再由兴隆回购货物,似乎,这种安排纯粹是为了融资目的而制定的。用于此类第二或第三阶段交易的提单通常由兴隆的员工签署,而不是由承运人或船主签署。根据这一作案手法,用于相关销售的提单副本也是由兴隆的一名员工签署。

“Ocean Voyager”轮船东的清盘人提供了证据表明他们并未签发相关提单副本。 因此,Winson拥有的是不可流通的提单副本,其真实性受到银行的质疑。 Winson并没有致电这些文件的制作者来证明其真实性,因此,法院得出的结论是,这些文件是由兴隆的一名员工签署的伪造文件。 鉴于提单副本被发现是伪造的,因此,没有有效的提单可用来将货物从 Winson 运往兴隆。 也因此,向银行陈述的所有三分原始提单的存在都是错误的。

法院还发现,意向书所述的货物并未按照所述方式装船。 这些货物首先被出售给另一家公司(“联合石化”),在另一起兴隆清算人起诉兴隆创始人OK Lim和子女的诉讼中,Lim先生承认这些是要出售给联合石化的货物。此外,法院还发现,兴隆-联合石化交易的可用文件与涉及 Winson 的合同之间存在鲜明对比,尤其考量到缺乏检查员报告或数量或质量证书等装载文件。尽管 IJM 认为 Unipec 是货物第一买家的立场得到了原始提单和货物装载报告等文件的支持,但 Trafigura-Winson 销售合同中没有用于装载的文件——尽管相关销售合同表示考虑由国际公认的检验员在装货港确定数量和质量。

欺诈行为:对运输单据的存在漠不关心

如果受益人以欺诈方式提交包含虚假事实陈述的文件,银行有权拒绝信用证项下的付款。 公认的普通法对欺诈的表述,包括故意做出虚假陈述而不相信其真实性或粗心地不关心其真实性或虚假性的情况。 然而,SICC 在 CACIB v PPT 案中采取的立场是,受益人对其向银行做出的陈述的真实性或虚假性的粗心行为不足以确立银行拒绝信用证项下付款而出现欺诈例外情况。 与CACIB v PPT不同,法院在本案中认为,如果受益人粗心地做出虚假陈述,而不关心其真实与否,这也将构成欺诈行为。

在评估Winson在陈述时是否真诚地相信相关陈述的真实性时,法院认为有必要考虑这种信念在当时的情况下有多合理(或不合理)。 法院认为,假设拥有该信念的理由不合理,可以作为推断欺诈的证据。

在发现货物并未按照 Winson-兴隆销售合同所述装运后,法院继续考虑了 Winson 在信用证项下的交单是否存在欺诈行为。其中,将一些危险信号纳为考量后,法院认为,在第二次陈述时,Winson公司存在欺诈行为,并且,根据案件的各种情况(除其他外),至少对其陈述的真假无动于衷:

• Winson 从未收到过提单原件或显示任何背书的提单反面副本。

• Winson 在基于信用证首次向OCBC进行陈述时与“Ocean Voyager”轮相关,而向 SCB进行陈述的时候则与“Ocean Taipan”轮相关。 接着,OCBC拒绝了首次的陈述,理由是“没有实物货物运送到‘Ocean Voyager’”。 对于银行来说,这是一个严重的问题,但Winson却甚至没有询问OCBC银行为何这么说。

• 相反,在遭OCBC拒绝的同一天,Winson将船舶对调,并准备了新的发票和意向书,因此,在其第二次向OCBC进行陈述时是为了“Ocean Taipan”轮,而向SCB第二次进行陈述则是为了“Ocean Voyager”轮。 第二次的陈述使Winson能尝试避免OCBC针对“Ocean Voyager”轮货物提出的问题。 然而,处于 Winson 立场的诚实交易者会试图核实OCBC的立场(或质疑)是否正确。

• Winson 从未收到过任何装载文件,例如独立检查员的报告、质量和数量证书(或同等文件),并且,Winson 从未被告知已任命独立检查员或已进行检查。

• 根据之前的发货情况,Winson 在第二次进行陈述时应已收到装载文件。

•在 “Ocean Taipan”轮签发提单并开航后,其提单数量出现了变动,这种情况并不常见。 然而,Winson却没有提出要求,也没有得到任何解释或文件来支持这一变动。

• OCBC和Winson 之间的讨论显示,Winson 不愿意回购这批货物,尽管人们可能普遍预计,如果价格合适的话,已出售货物的贸易商会愿意回购这批货物。

• 在这些讨论中,Winson表示愿意帮助寻找货物的买家,但一再强调需要检查货物的所有权是否完整,法院的结论是,这是为了确认托克是否已将净所有权转让给Winson ,以及 是否已从Winson转让给兴隆 (Hin Leong)。这表示,Winson已对产权转让产生了怀疑。

• 就 Winson 自己的案例而言,尽管OCBC以“没有装运任何实物货物”为由拒绝了第一次陈述,Winson 在发出货物之前却未采取任何措施来确认货物是否已按照其意向书所示的方式装运。被OCBC拒绝后,Winson进行的检查(例如 IMB 船只检查)只能确认船只没有空载;但是,他们没有解决OCBC对货物未按描述运送的担忧。

• Winson 并未向兴隆或OTPL 核实货物是否已按照描述装运。我们认为,尽管所谓的交易存在危险信号,但该案正确地给粗心的交易者根据信用证向银行寻求付款的行为带来了负担。 当交易者可能受到激励,以获得轻松的保证金参与交易时,这种情况尤其严重,而这些交易可能不具备真正的实物贸易的所有特征,如有效文件、良好的所有权和占有货物的权利。

相关文章: Winson Group loses claims against OCBC, Standard Chartered over Hin Leong trade

照片来源:BlackStone & Gold LLC

发布日期:2023 年 8 月 28 日

Newbuilding

Fratelli Cosulich四艘新一代甲醇预留加注船中的首艘在中国吉水

“Anna Cosulich”轮是Cosulich Marine Energy四艘新一代甲醇预留IMO II型加注船中的第一艘,同时,该系列姊妹船也是该集团船队扩张计划的一部分。

“Anna Cosulich”轮是Cosulich Marine Energy四艘新一代甲醇预留IMO II型加注船中的第一艘,同时,该系列姊妹船也是该集团船队扩张计划的一部分。

船用燃料供应商Fratelli Cosulich于周三(2月4日)宣布旗下船舶“Anna Cosulich”轮在中国台州枫叶船业船厂顺利上水。

“Anna Cosulich”轮是Cosulich Marine Energy公司四艘新一代甲醇燃料补给船(符合IMO II型标准)中的第一艘,同时,该系列姐妹船也是该集团船队扩张计划的一部分。

该公司表示:“‘Anna Cosulich’轮下水,标志着在增强自身能力以及支持海事行业替代船用燃料日益增长的需求方面,该集团迈出了重要一步。”

因此,与合作伙伴、利益相关者和项目团队共同参与庆祝该船从建造到上水,是迈向运营准备阶段的象征性一步。

同时,担任“Anna Cosulich”轮教母的Express Global Hong Kong董事总经理Giovanna Cibin女士出席了上水仪式。在完成传统剪彩礼后,该船正式上水。

当下,该船的设计以安全性和未来燃料准备性为首要考量,并配备了 MarineLINE® 货舱涂层。该涂层可增强对甲醇等高要求化学品货物的保护,并同时支持安全、可靠、高效的加注作业,以及符合不断变化的监管和技术要求。

该公司补充道:“从设计之初,‘Anna Cosulich’轮就被定位为一艘甲醇预留加注船,其工程设计旨在方便在未来向甲醇作业过渡。”

《满航》(Manifold Times)此前曾报道,Fratelli Cosulich 集团的“Maya Cosulich”轮——全球首艘符合 IMO II 型标准的甲醇动力化学品加注船在台州枫叶船业船厂上水。

“Maya Cosulich”轮于 2025 年底抵达新加坡交付使用,并与 TFG Marine 签订定期租船合同,成为新加坡港首艘甲醇双燃料加注船。

相关文章: 全球首艘甲醇燃料加注船下水、准备在新加坡运营

图片来源:Manifold Times

发布日期:2026年2月9日

Bunker Fuel

Vitol Bunkers在巴基斯坦新增HSFO加注服务

Vitol Bunkers是自2020年以来首次在巴基斯坦提供HSFO加注服务,并标志着巴基斯坦船用燃料市场的一个重要里程碑。

新加坡的船用燃料供应商Vitol Bunkers于周五(2月6日)在巴基斯坦正式启动高硫燃料油(HSFO)供应服务。

该公司在社交媒体上发文称:“Vitol Bunkers是自2020年以来首次在巴基斯坦提供HSFO加注服务,并标志着巴基斯坦船用燃料市场的一个重要里程碑。”

继成功推出VLSFO和LSMGO加注服务后,该公司表示,新增的HSFO服务进一步丰富了当地的船用燃料选择范围。

据其官网显示,Vitol Bunkers在巴基斯坦拥有一艘名为“Marine Ista”的驳船,可向停靠卡拉奇锚地(Karachi Anchorage)、卡拉奇港(Karachi Port)和卡西姆港(Port Qasim)的船舶单次供应达6800吨船用燃料。

图片来源:Vitol Bunkers

发布日期:2026年2月9日

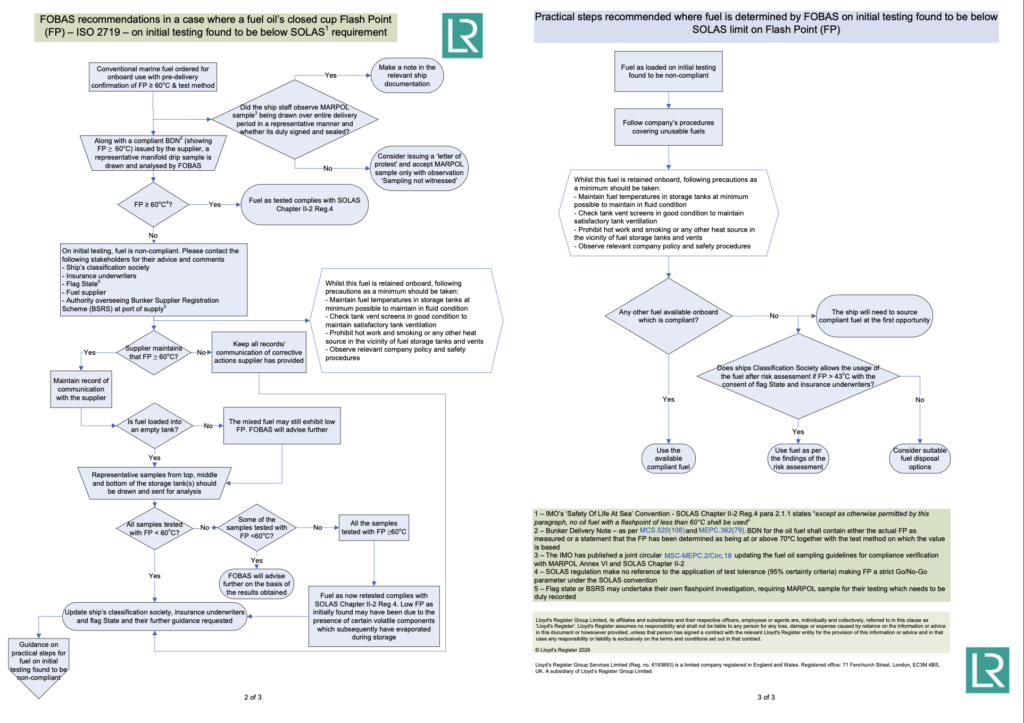

劳氏船级社燃油加注分析与咨询服务机构 (FOBAS) 于周五(2月6日)发布了涉及SOLAS闪点规定修订的公告:

自2024年5月1日起,MARPOL附则VI要求燃料交付单 (BDN) 必须包含所供燃油的实际闪点,或声明其闪点已测定为70°C或以上。同时,后续修订明确指出,该要求仅适用于遵循SOLAS II-2第2.1.1条规定,闪点不低于60°C的燃油。

正如我们于2024年9月10日发布的FOBAS公告所述,国际海事组织 (IMO) 已修订其关于MARPOL交付样品(MARPOL Delivered Sample)的绘制、密封和标签指南(供应商必须提供该样品),以应对相关主管机构在怀疑燃油闪点不符合SOLAS要求的情况下可能要求提交该样品的情况。

同时, 2026年1月1日生效的SOLAS修正案与MARPOL公约的要求一致,均要求在提供给船舶的燃料交付单(BDN)上注明闪点信息。并且,SOLAS修正案也要求,在加注燃料之前,燃料供应商必须向船舶代表提供一份声明,证明所供应的燃料符合SOLAS闪点要求。

此外,根据SOLAS修正案要求,如果已确认所供应的燃料不符合SOLAS闪点要求,相关主管机构必须通知国际海事组织(IMO),并对相关供应商采取行动。

因此,如果商业检测(例如FOBAS提供的检测)确认燃料闪点较低,相关主管机构很可能将要求提供MARPOL交付样品。正如我们在之前的公告中所述,在这些情况下,请务必妥善保存所有从船上提取的MARPOL交付样品的相关记录。

鉴于这些变化,FOBAS 借此机会更新了其对船东和运营商的指导(见下文附录),以预防初步测试表明闪点不合规。

图片来源:Unsplash 的Louis Reed

发布日期:2026年2月9日

-

Legal1 周 ago

Legal1 周 ago马来西亚:MMEA扣押两艘涉嫌在槟城附近海域非法进行船对船转运的油轮

-

Engine2 周 ago

Engine2 周 agoCMT:中国拓展其发动机和燃料监测战略优势

-

Alternative Fuels1 周 ago

Alternative Fuels1 周 agoDNV:Kristoffersen就任新职、谈东南亚和印度海事转型

-

Business2 周 ago

Business2 周 agoStolt-Nielsen正与“战略买家”洽谈出售其所持有的Avenir LNG公司最高50%股份

-

Bunker Fuel Availability1 周 ago

Bunker Fuel Availability1 周 agoENGINE: 欧洲和非洲船用燃料供应情况(2026年1月28日)

-

Alternative Fuels1 周 ago

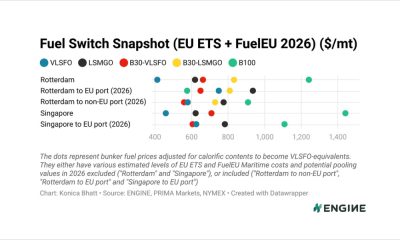

Alternative Fuels1 周 agoENGINE on Fuel Switch Snapshot: 鹿特丹B100价格飙升、贴水收窄