Events

新加坡:智能港口挑战赛共收到来自 35 个国家的 200 多份提案

初创企业的提案旨在回应14 份挑战声明,这些声明涉及全球海运业面临的关键问题,例如:氨管理风险和提高船员在处理甲醇燃料时的安全性。

新加坡智能港口挑战赛 (Smart Port Challenge, 简称SPC) 吸引了来自 35 个国家的初创企业提交了近 200 份提案,而创下了其历史新高,其中,这些提案旨在回应 14 份围绕于全球海运业关键难题的挑战声明。

新加坡海事及港务管理局 (MPA) 和新加坡国立大学 (NUS) 旗下创业机构——NUS Enterprise于周二 (11 月 19 日) 在新达城新加坡会议展览中心举办了年度 PIER71™Great Circle 2024活动。

作为主宾,新加坡永续发展与环境部兼交通部高级政务部长Amy Khor 博士为活动主持了开幕,启动了第 8 届 SPC 总决赛和 MarineTech 初创企业创新展示。

SPC 走向全球,在今年早些时候于美国、亚洲和欧洲的主要海运枢纽举办了八场国际路演,以扩大其对海外初创企业的影响力。

而SPC的14 份挑战声明,共分为四大类——海事绿色技术、智慧航运、新一代港口管理和数字化。

其中,在海事绿色技术下的声明,涵盖了氨管理风险、提高船员在处理甲醇燃料时的安全性,以及提高充电和电池性能。

同时,有28 家初创企业被选中参加为期 12 周的 PIER71™ 加速计划。这个结构化的加速计划,旨在帮助初创企业在导师和行业领域专家的指导下测试及验证其解决方案提案的商业模式和上市策略。

此外,20 家初创企业已获得 30 份与新加坡公司合作的意向书,并有资格获得高达 100,000 新元的资助,以用于与海运公司进行概念验证或试点项目,同时,也能通过 MPA 海事创新和技术 (MINT) 基金获得高达 250,000 新元的额外资金用于新产品开发。而赛前的会议,也成功让智能港口挑战赛决赛入围者与潜在的资金伙伴达成了联系。

作为区域扩张计划的一部分,三家初创企业——瑞典的 Cetasol、香港特别行政区的 Clear Robotics 和韩国的 Mapsea Corporation在新加坡设立了办事处。

在2024年, SPC 总决赛的第一、第二和第三名分别为 Clearbot、Open Ocean Robotics 和 GT Wings 2024 年,而Thiospark Energy 则根据创新质量、新加坡和该地区的市场潜力、行业相关性和团队经验获得了特别提名。

MPA 局长 Teo Eng Dih(张英智) 先生表示:“我们很高兴智能港口挑战赛得到了来自美洲、亚洲和欧洲创新中心的全球合作伙伴给予支持。随着 PIER71™ 扩大其影响力,这将有助于发展新加坡的初创企业和创新生态系统,以进一步为全球海事行业提供服务。在此,我祝贺今年的决赛入围者和获奖者,并期待看到他们的解决方案取得成果。”

新加坡国立大学常务副校长(创新与企业)Chen Tsuhan(陈祖涵)教授表示:“PIER71™ 一直在改进其计划,以在不断变化的全球海运业中保持领先地位。通过扩大我们在全球的导师、领域专家和合作伙伴网络,我们将帮助初创企业更好地获得市场验证与增长机会。同时,我们也重视与我们的联合创始伙伴——MPA之间的紧密合作伙伴关系,并将继续共同努力推动整个海运行业的研究、创新、人才发展和创业精神。”

图片来源:新加坡海事及港务管理局

发布日期:2024 年 11 月 21 日

根据多家船燃供应商发布的通知,中国香港的船燃供应业务将在农历新年假期期间继续进行,但供应商将对在此期间预订的燃料收取假期附加费。

该附加费将于2月16日至20日生效,具体金额将根据供应商、燃料等级和数量而有所不同。

与此同时,中国台湾部分港口的新批次燃油供应业务将在农历新年假期期间暂停。

作者:Tuhin Roy

图片来源:Unsplash的Florian Wehde

发布日期:2026年2月2日

近日,哈罗帕港(Haropa Port)、浙江省海港集团、法国船级社(BV)、中国水运科学研究院、地中海航运公司(MSC)和Terminal Investment Limited(TiL)在上海签署了一项战略协议,正式启动建设中法首个绿色航运走廊。

该倡议与国际海事组织(IMO)2023年所提出到2050年左右实现碳中和的战略、巴黎协定(COP21)、联合国2030年可持续发展议程、中法绿色低碳海运业合作倡议以及法国签署的《克莱德班克宣言》(Clydebank Declaration)相契合。

中国是哈罗帕港最大的贸易伙伴,占其集装箱吞吐量的30%。同时,宁波舟山港是全球货物吞吐量最大的港口,也是全球集装箱吞吐量第三大港口,占哈罗帕港对华集装箱业务量的22%。预计,鉴于两港贸易往来频繁,这条绿色走廊将为海运脱碳带来重大贡献。

其中,该战略协议特别为以下方面提供了机遇:

- 为船舶部署岸电连接;

- 逐步利用可再生能源或低碳能源实现码头和港口设备电气化;

- 建立替代燃料(例如:液化天然气、生物液化天然气、绿色氨和绿色氢)的供应链;

- 发展低碳集疏运体系,并特别注重于内河航道和铁路运输;

- 探索在船上实施碳捕集、利用与封存(carbon capture, utilisation and storage,简称CCUS)试点项目。

同时,该战略协议为调动价值链上所有利益相关方的行动框架提供了基础。

哈罗帕港首席执行官Benoît Rochet表示:“作为法国领先的国际贸易港口和连接亚欧大陆的战略门户,哈罗帕港肩负着推动海运能源转型的重要责任。通过这条走廊,我们正在为中法之间的低碳海运航线奠定基础。而我们的目标,是要与亚洲和欧洲的合作伙伴紧密合作,将Seine Axis(塞纳轴线)打造成零排放船燃加注和运营的标杆枢纽。”

浙江省海港集团、宁波舟山港集团董事长陶成波(Tao Chengbo)表示:“作为中国重要的大型综合性枢纽港,宁波舟山港将积极参与绿色航运走廊的合作实践。其中,我们致力于不断提升绿色转型和服务标准,与价值链上的合作伙伴携手,以共同促进港口与航运可持续发展。”

图片来源:哈罗帕港

发布日期:2026年2月2日

Alternative Fuels

国际海事组织最终确定电池动力、风能动力和核动力船舶安全规则工作计划草案

国际海事组织船舶设计与建造分委会已最终确定一项工作计划,旨在为使用新技术和替代燃料以减少温室气体排放的船舶制定安全监管框架。

国际海事组织(IMO)于周四(1月29日)宣布,其船舶设计与建造分委会(SDC)已完成一项工作计划,旨在为使用新技术和替代燃料以减少温室气体排放的船舶制定安全监管框架。

该工作计划草案将于2026年5月提交海上安全委员会(MSC 111)批准。

同时,该工作计划将涉及制定或修订现有的与核能、风力推进和风力辅助动力、以及船舶上的锂离子电池和可更换动力电池组相关的安全法规;其中,这些法规均在船舶设计与建造分委会的管辖范围内。

在1月19日至23日于伦敦举行的船舶设计与建造分委会第十二届会议闭幕式上,国际海事组织秘书长Arsenio Dominguez表示,完成该工作计划是一项“重大成就”。

他补充道:“这将确保安全性考量与国际海事组织《船舶温室气体减排战略》所推动的快速技术进步同步发展。”

一旦工作计划草案获得海上安全委员会批准,国际海事组织将致力于实现以下关键里程碑:

- 2028年(海上安全委员会第111次会议):通过《国际海上人命安全公约》(SOLAS)第II-1/41条的修正案,允许使用电池作为主要电力和照明系统来源。

- 2029年(海上安全委员会第116次会议):批准使用风力推进和风力辅助动力船舶的临时安全指南。

- 2030年(海上安全委员会第118次会议):通过修订后的《核能规则》和《国际海上人命安全公约》第八章的修正案。

目前,小组委员会设立了温室气体安全问题特别发展委员会(SDC Correspondence Group)通信小组,以负责收集和分析与核能和风能相关的信息,并起草《国际海上人命安全公约》(SOLAS)第II-1/41条的修正案,允许使用电池作为电力和照明系统的主要电源。

通信小组将向2027年举行的小组委员会下届会议(SDC 13)提交书面报告。

注:在此处可阅读SDC 12会议的完整纪要。

图片来源:国际海事组织

发布日期:2026年2月2日

-

Bunker Fuel1 周 ago

Bunker Fuel1 周 ago满航专访:ElbOil 强调船用燃料行业的增长、可持续性和以人为本

-

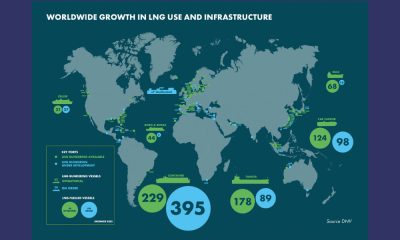

LNG Bunkering2 周 ago

LNG Bunkering2 周 agoSEA-LNG:LNG加注船在2025年增至超过62艘

-

Bunker Fuel1 周 ago

Bunker Fuel1 周 agoENGINE:欧洲和非洲船用燃料供应情况(2026年1月21日)

-

Business2 周 ago

Business2 周 agoRiviera Marine 已与 The Bunker Firm Group整合为单一运营组织

-

Events2 周 ago

Events2 周 ago新加坡:多家船燃供应公司鼎力支持2026年女皇镇慈善晚宴 、筹款超过30万新元

-

Business2 周 ago

Business2 周 agoVARO完成收购Preem后成立了VAROPreem