Bunker Fuel

West Indies Petroleum 和 Sunoco 联手推动牙买加成为加勒比地区船用燃料中心

该合作伙伴关系于 1 月 1 日启动,预计将解决船用燃料市场的关键挑战,特别是与信贷和供应链运营相关的挑战。

该合作伙伴关系于 1 月 1 日启动,预计将解决船用燃料市场的关键挑战,特别是与信贷和供应链运营相关的挑战。

加勒比能源公司 West Indies Petroleum (WIP) 最近宣布与美国能源基础设施公司 Sunoco 合作,以通过牙买加在加勒比地区分销船用燃料。

同时,此次合作旨在将牙买加定位为加勒比地区的主要船用燃料中心。

WIP 首席执行官Charles Chambers表示:“此次与 Sunoco 合作将大大增强 WIP 集团为加勒比海域船舶提供服务的能力。”

早于 1 月 1 日,双方之间的合作就已启动,并预计将解决船用燃料市场的关键挑战,特别是与信贷和供应链运营相关的挑战。

“船用燃料交易涉及的量非常大,并因此需要供应商和客户都具备大量的信贷能力。”Chambers解释。

“Sunoco 的规模和财务实力将帮助我们为船舶运营商提供更具竞争力的条款,并从而可能吸引目前仍在其他港口加油的船舶。”他继续说道。

最近,Sunoco通过收购波多黎各的 Peerless 扩大了其在加勒比海和拉丁美洲的业务,并通过收购 NuStar Energy 扩大了其中游和管道资产。其中,后者在休斯顿拥有一家燃油业务公司,并由Sunoco 一直从中维持其业务和寻求进一步发展。

此外,Sunoco 也为此次合作带来了雄厚的财务实力和运营专业知识。首先,该公司是北美领先的关键能源基础设施运营商,并同时也是北美大陆其中最大的品牌和非品牌燃料独立分销商,每年在 40 多个州和加勒比地区分销超过 85 亿加仑燃料。

目前,全美有 5,000 多个 Sunoco 加油站,同时,该公司仍一直在积极扩大其船用燃料业务。

另一方面,针对此次合作,在牙买加船用燃料领域运营了十多年的WIP将会发挥其本地市场知识和基础设施,并同时受益于 Sunoco 强大的供应链和信贷能力。因此,合作方通过此次合作已瞄准将 WIP 目前的几个成本中心(如油罐存储服务和船舶运营)转变为收入来源。

预计,此次合作将大幅增加牙买加的船用燃料销售量,进一步将该国打造为加勒比地区首屈一指的加油中心,并尤其考量了其位于几条主要航线上的战略位置。其中,这可能会带来更广泛的经济效益,并可能增加港口相关活动与服务。

此外,WIP也提供了燃料进出口、分销、零售、润滑油和存储服务。该公司拥有超过 75 万桶的储存量,并拥有着牙买加最大的燃料储存能力。

图片来源:West Indies Petroleum

发布日期:2025 年 2 月 20 日

Methanol

新加坡:Global Energy达成交付两批各3000吨甲醇燃料里程碑

这两批甲醇货物是自新加坡海事及港务管理局(MPA)甲醇加注许可证于2026年1月1日正式生效以来,在新加坡交付的最大一批甲醇货物。

新加坡的船舶燃料供应商——环球能源贸易私人有限公司(Global Energy)近期完成了两笔甲醇燃料交付,一笔在新加坡锚地交付,而另一笔则在新加坡港务集团(PSA)的巴西班让码头(Pasir Panjang Terminal)以同步作业(SIMOPS)方式交付。

Global Energy 告诉《满航》(Manifold Times),这两笔交付均由悬挂新加坡国旗的燃料船“KARA”完成,每笔交付量均为3000吨(mt)。同时,这是自2026年1月1日起,新加坡开始实行甲醇燃料与传统燃料分开的许可制度以来,最大单笔甲醇交付数量。

2023年,Global Energy 成为首家在新加坡港口引进IMO 2型燃料船进行甲醇燃料供应的船舶燃料公司;迄今为止,该船队已向在新加坡的燃料接收船供应了超过1万吨甲醇产品。

凭借其在生物甲醇、混合甲醇和灰甲醇处理方面积累的丰富经验,Global Energy 集团已成为该领域的合格供应商,并因此获新加坡海事及港务管理局 (MPA) 颁发可在新加坡供应甲醇作为船用燃料的经营许可证。

2026 年,Global Energy 将扩充船队,新增两艘 IMO 2 型燃料船。同时,这两艘新一代 8,000 载重吨的加注船将配备不锈钢储罐和大立方米容量,单次运输量可达 7,000 吨甲醇。

一位发言人表示:“Global Energy 与现有及潜在的甲醇生产商建立了战略合作伙伴关系,以确保提供质量可靠且通过 ISCC 认证的产品。”

“凭借与信誉卓著的储罐运营商合作以及自身拥有燃料船队的优势,我们能够提供强大可靠的端到端解决方案,将产品直接交付给终端用户。”

“多年来,Global Energy始终位列新加坡十大船燃供应商之列。接下来,我们将继续致力于提供增值服务,并以最严谨的态度完成每一次燃料交付,满足传统能源和新能源的各种需求。”

相关文章: 新加坡:Golden Island、GET和PetroChina International 将获得船用甲醇燃料供应商许可证

相关文章: 新加坡:Global Energy 庆祝首次通过 IMO II 型加注船交付甲醇燃料

相关文章: 新加坡:Global Energy Trading 详述获得甲醇供应商许可证的运营历程

图片说明:“IGAN”轮正由某未公开中国船厂建造,将于2026年交付给Global Energy

图片来源:Global Energy Trading Pte Ltd

发布日期:2026年2月24日

Biofuel

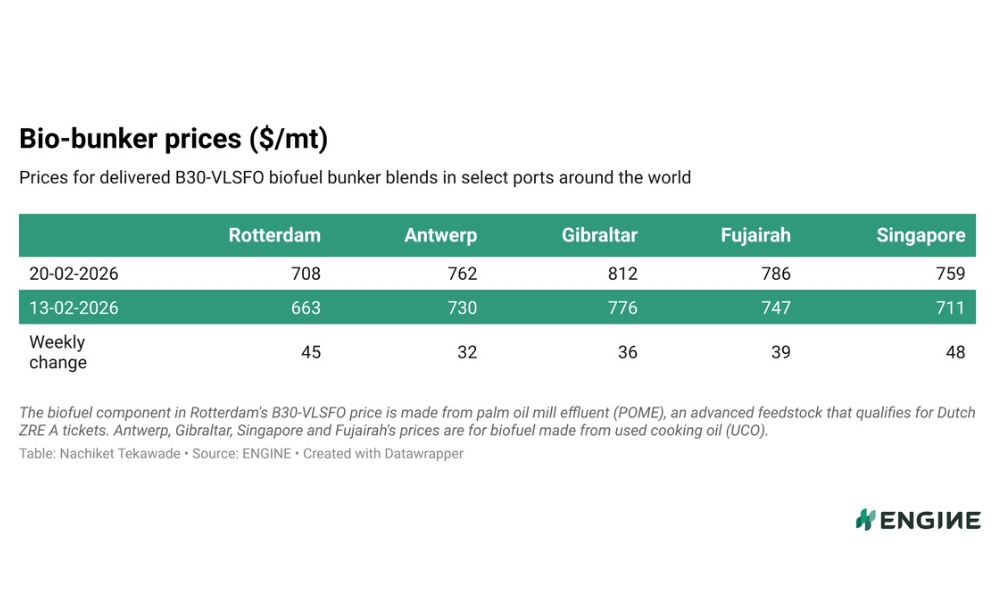

ENGINE on Biofuel Bunker Snapshot: VLSFO 价格上涨提振全球 B30-VLSFO 价格

B30-VLSFO 价格上周大幅上涨;生物燃料混合燃料在 ARA 枢纽和Gibraltar可能需要 10 天左右交付;新加坡 1 月份生物燃料销量下降。

每周,船燃情报平台 ENGINE 都会发布全球两大船燃供应中心的生物燃料价格快照(snapshot)。以下为最新快照更新:

- B30-VLSFO 价格上周大幅上涨

- 生物燃料混合燃料在 ARA 枢纽和Gibraltar可能需要 10 天左右交付

- 新加坡 1 月份生物燃料销量下降

ARA 枢纽和Gibraltar

鹿特丹的 B30-VLSFO (POMEME) 价格和安特卫普的 B30-VLSFO (UCOME) 价格在上周均有所上涨。

在上周,鹿特丹的传统 VLSFO 价格上涨了 34 美元/吨,而安特卫普的 VLSFO 价格则上涨了 29 美元/吨。同时,这些价格上涨可能支撑了 B30-VLSFO 价格的上涨。

Prima Markets 评估的 ARA POMOME 和 UCOME 驳船价格在同一时期仅小幅上涨了 4 美元/吨。目前,安特卫普的混合燃料价格比鹿特丹高出54美元/吨,相对上周的67美元/吨升水有所收窄。

一位贸易商表示,ARA(阿姆斯特丹-鹿特丹-安特卫普)地区的生物燃料交付可能需要7-10天。

在过去一周,Gibraltar的B30-VLSFO价格上涨了36美元/吨。港口代理MH Bland表示,过去几周恶劣天气造成的港口拥堵现已缓解。

一位贸易商告诉ENGINE,该港口的B30-VLSFO混合燃料供应可能需要10天左右交付周期。

新加坡和富查伊拉

新加坡的B30-VLSFO价格在过去一周也上涨了48美元/吨,其相对于港口常规VLSFO的升水同期上涨了12美元/吨。

据Prima评估,与新加坡混合燃料价格密切相关的UCOME中国驳船价格同期保持不变。

同时,富查伊拉(Fujairah)的B30-VLSFO价格同期上涨39美元/吨,其相对于新加坡混合燃料价格的升水在过去一周下降了9美元/吨。

此外,新加坡海事及港务管理局(MPA)本周公布的数据显示,1月份新加坡生物混合燃料销量下降了34%,至6万吨。

其他生物燃料新闻

ENGINE本周发布的燃料质量数据分析显示,到2025年,美洲地区的生物燃料供应量将约占全球生物燃料供应量的5%。

作者:Nachiket Tekawade

图片来源:ENGINE

发布日期:2026年2月24日

LNG Bunkering

BV向沪东中华涵盖LNG加注船的五船项目颁布AiP证书

BV与沪东中华造船开展了一项联合开发项目(JDP),向一艘18,600立方米LNG加注船进行三维(3D)船舶入级设计审批。

法国船级社(Bureau Veritas Marine & Offshore,简称BV)近期向五个船舶项目颁发了原则性认可(AIP)证书,并其中包括一艘液化天然气(LNG)加注船。

这些船舶项目由沪东中华造船(集团)有限公司【Hudong-Zhonghua Shipbuilding (Group) Co Ltd】开发。

其中,BV与沪东中华造船开展了一项联合开发项目(JDP),向一艘18,600立方米LNG加注船(船体编号:H1930A)进行三维(3D)船舶入级设计审批。

这项合作研究旨在建立三维入级精度和审批程序方面的最佳实践,以为船舶建造领域更高效的数字化设计流程铺平道路。

而其他项目,则包括一艘20.1万立方米的“P-Flex”巴拿马型LNG运输船、一艘17.4万立方米的LNG浮式储存再气化装置(FSRU)、一艘15万立方米的超大型乙烷运输船(ULEC),以及沪东中华造船27.1万立方米LNG运输船的“OCC Ready”(船上碳捕集预留)设计方案。

“这些AIP证书是BV在经过严格的审查后颁发,其中审查重点在于船舶分级,包括船舶的主要尺寸、货物装卸系统和货物围护系统,并尤其关注能源效率、碳排放和运营适应性,以确保设计符合国际标准和BV的规则。”BV补充道。

图片来源:法国船级社(Bureau Veritas Marine & Offshore)

发布日期:2026年2月23日

-

Bunker Fuel4 天 ago

Bunker Fuel4 天 agoENGINE:欧洲和非洲船用燃料供应情况(2026年2月18日)

-

Winding up2 周 ago

Winding up2 周 ago新加坡:Xihe Capital旗下Da Shun Shipping召开债权人会议

-

Business2 周 ago

Business2 周 ago新加坡金融科技公司129Knots计划在18个月内投资2亿美元扩大船燃板块规模

-

Bunker Fuel Availability2 周 ago

Bunker Fuel Availability2 周 agoENGINE:欧洲、非洲船用燃料供应情况(2026年2月11日)

-

Winding up2 周 ago

Winding up2 周 ago新加坡:An Ya Shipping及其关联公司将召开年度股东大会

-

Business2 周 ago

Business2 周 ago新加坡:Xihe Holdings清盘人发布派息通知