Bunker Fuel

Marine Fuels 360: 专家发表对当前船用燃料市场的看法

针对这一议题,Wood Mackenzie和Seahawk Services的代表在新加坡举行的Marine Fuels 360峰会上发表了他们的观点。

来自船用燃料供应链各个环节的专家代表们于周二(10月7日)在新加坡举行的Marine Fuels 360会议上分享了对当前燃料市场的看法。

该会议由标普全球普氏能源资讯(S&P Global Platts)亚洲和中东地区残渣燃料业务执行主编Deborah Lee主持,而小组成员,则包括一位石油价格分析师和一位船用燃料调查与质量检测实验室代表。

燃料质量仍是关键因素——Wajdi Abdmessih,Seahawk Services创始人兼总裁

Abdmessih强调,船用燃料质量仍然是影响船舶可靠性的最关键因素——无论是使用高硫燃油(HSFO)、极低硫燃油(VLSFO)、馏分油还是新兴生物燃料。

他表示:“尽管已进行燃料测试超过35年,稳定性差、低粘度VLSFO/ULSFO混合物中形成油泥,以及船上燃料处理不充分等问题仍反复出现。”

“燃料调配就像烹饪——其结果取决于原料的质量。而许多操作问题,也并非源于燃料本身,而是源于处理不当。”

“我们发现,如果净化效果不佳,即使铝硅含量相对较低(约21毫克/千克)的燃料仍会引发问题。相比之下,适当的沉降和离心处理仍可以将铝硅含量较高(80毫克/千克)的燃料降低含量至10毫克/千克以下。”

展望未来,他敦促船用燃料买家根据最新的 ISO 8217:2024 标准指定燃料采购。

他解释:“虽然大多数人关注表 1 至表 4 中的数值限制,但其实,第 5 条才能确保真正得到保护。”同时,他也补充道,2024 年版标准通过四个小节澄清并强化了这一条款:

- 1 – 一般要求:定义可接受的燃料成分——石油、合成或可再生碳氢化合物,包括商定限度内的 FAME。

- 2 – 不含有害物质:要求燃料适合使用,且不含危及安全、损坏机器或伤害人员的物质。

- 3 – 不含酸和氯化烃:明确禁止使用无机酸和有机氯化物 (COC)。

- 4 – 添加剂:仅允许使用可提高性能且不与上述要求相冲突的添加剂。

此外,Abdmessih警惕道:“第 5 条是买家防范不可见污染的保障措施,但也必须负责任地应用。其中,每项污染索赔都应得到独立实验室验证的支持。而这一点,正是我们区分事实和虚假信息的方法。”

他总结道,采用 ISO 8217:2024 标准并实施严格的分析验证将确保船用燃料保持可靠、安全且真正符合用途。

预计2030年1月1日市场将出现“混乱”——Yaw Yan Chong, Wood Mackenzie研究总监

Yaw表示:“迄今为止,船用燃料市场中低硫船用燃料占比55-60%,高硫燃料油(HSFO)占比35-45%,预计,到2028年,HSFO的市场份额将持续扩大。”

他补充道,国际海事组织(IMO) 2030年目标要求国际航运碳强度在2008年的基础上至少降低40%,因此,大多数不合规的船运商可能会以船用生物燃料作为短期和直接的解决方案,而导致了传统船用燃料油的销量有所减少。

他指出:“由于不同船队对整体碳排放的要求不同,燃料油需求究竟会下降多少,谁也说不准。其中,这也可能会加速推进高硫燃油 (HSFO) 作为混合物的需求,因为,生物混合燃料的含硫量接近零,并可以起到减硫作用,而可能促使混合燃料基础油需求转向HSFO。”

“鉴于目前生物船用燃料油尚无液态价格基准,而生物混合燃料油的成分也可能千差万别,我预计,从2030年1月1日起,尤其是在定价方面 ,市场将出现某种混乱和动荡。”

“还记得国际海事组织(IMO) 2020年限硫令吗?在当时只是针对硫含量规格进行了调整,但如今,新燃料的产品规格却非常混乱,而促使定价市场陷入了动荡,并其中造成了低硫燃油 (LSFO) 的价格甚至比柴油还要贵。”

“而迈向IMO 2030,竞争将会更加激烈,且产品规格也将更加宽泛,尤其当能够获得更便宜生物混合原料的人和无法获得更便宜生物混合原料的人之间存在差距。究竟,供应会足够吗?其实,在目前谁都无法断定。”

图片来源:Informa

发布日期:2025年10月15日

LNG Bunkering

Drewry:LNG运输正走上“复苏之路”,但2026年仅是起步

尽管2026年看似标志着复苏的开始,但,西方日益紧张的地缘政治局势加剧了不确定性,而可能将削弱人们对今年的展望。

海事研究机构Drewry近期表示,尽管预计2026年液化天然气(LNG)运输费率将有所改善,但西方地缘政治紧张局势加剧,已增加了不确定性,并可能影响今年预期表现:

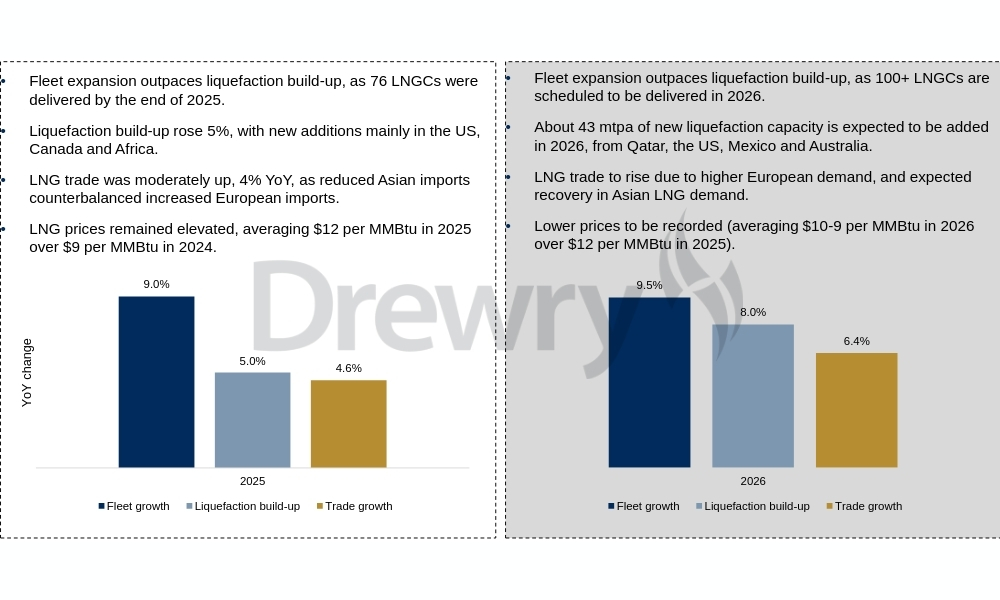

Drewry预计,在需求加速和LNG供应扩张的推动下,2026年LNG运输费率将有所改善。然而,由于船队扩张速度持续超过液化产能增长速度,因此,大幅反弹的可能性仍不大。其中,2026年的交付计划凸显了这一点:有超过65%的年度交付计划将在2026年上半年完成,而60%的新增供应量则预计将在2026年下半年完成。尽管,2026年似乎标志着复苏的开始,但西方地缘政治紧张局势加剧,已增加了不确定性,并可能影响今年预期表现。

总括而言,运费有望回升,但走势较为谨慎,地缘政治因素和亚洲需求可能成为影响因素。

我们预计,液化天然气(LNG)运费将于今年从2025年创下的多年低点回升(2025年TFDE平均运费为25,000美元/日,同比下降37%;XDF/MEGI平均运费为40,500美元/日,同比下降25%)。与此同时,在2025年交付76艘后,2026年将有超过100艘LNG运输船被交付,并因此表明了供应将持续过剩,而使得发生强劲反弹的可能性仍不大。

尽管,船队扩张将继续抑制运费的大幅回调,但一些积极因素,仍将成为推动运费走上复苏之路的催化剂。

图1:2025年与2026年对比

LNG贸易:需求将上升,但供应扩张速度将超过需求增长

- 供应增长:预计2026年将新增约4300万吨/年的液化产能,并其中包括一些大型项目,例如卡塔尔北部气田扩建项目(1650万吨/年)、Golden Pass T1项目(600万吨/年)、科珀斯克里斯蒂(Corpus Christi)三期项目和2-7区块项目(860万吨/年)。不过,预期新增供应量中的60%将在2026年下半年投入使用。同时,2025年的新增产能(4000万吨/年)预计将推动全球LNG供应改善,并提高其出口强度。

- 贸易调整:欧洲的需求前景乐观,预计今年进口量将强劲增长,因为,欧洲大陆在2025-2026年冬季结束时的库存量可能低于30%,而将支撑需求。同时,欧洲寻求进一步调整能源结构(以新的供应协议和再气化扩建为支撑)将是2026年的主要进口驱动力。

- 亚洲需求预计将会增长,尤其中国需求将改善:预计亚洲需求将有所改善,并得益于新增供应量、天然气需求增加以及LNG价格下降。与此同时,中国的进口量可能会回升,其中,这并非由于管道供应减少或国内供应下降,而是因为限制了中国2025年LNG需求的关键供应来源已达到饱和。因此,鉴于国内产量已达到2025-2026年的目标,且PoS 1管道供应已满负荷运转,我们预计,中国不断增长的需求将通过现货购买满足(现货购买在2025年仍低迷),而新的合同供应则预计将于2026年启动。

注:Drewry的完整文章可在此处阅读。

图片来源:Drewry

发布日期:2026年1月26日

中国香港船东——华光海运(Wah Kwong Maritime Transport)周四(1月22日)宣布,中国首艘甲醇动力双燃料加注船“大庆268”轮已正式加入其船队。

这是该公司管理的第四艘加注船,而其他三艘分别为:下水时为全球最大LNG(液化天然气)加注船的“海港未来”轮、中国首艘甲醇加注船“海港致远”轮,以及中国首艘江海直达型LNG加注船“淮河能源启航”轮。

1月21日,长109.9米、载重7500吨、总舱容10362立方米的“大庆268”轮在深圳盐田港完成了其首单船对船加注作业,成功向集装箱船“中远海运康乃馨”加注了200吨绿色甲醇。

“绿色甲醇由中集安瑞科从其位于广东湛江的工厂供应,同时,该工厂是于2025年12月投产。”该公司表示。

“我们很荣幸能够支持盐田港(深圳)完成这项具有里程碑意义的作业,并标志着建设粤港澳大湾区燃料储存、港口加注到船舶服务的完整生态迈出了重要一步。”

相关文章: 中国:中国船燃完成大湾区首例绿色甲醇加注作业

相关文章: 中国:国内首艘甲醇双燃料加注船在舟山顺利下水

相关文章: 中国:中集安瑞科湛江工厂开始生产生物甲醇

图片来源:华光海运

发布日期:2026年1月23日

Battery

Echandia为新加坡一艘拖轮提供3兆瓦时电池系统

这家海事电池系统供应商表示,该电池系统的使用寿命至少为25年,是新加坡宏伟港务船电气化计划的一部分,其中,该计划旨在到2030年实现全港务船队电气化。

安全可靠海事电池系统供应商Echandia于周四(1月22日)宣布已为一艘在新加坡港口运营的拖轮提供了一套电池系统。

该电池系统的使用寿命至少为25年,是新加坡宏伟港务船电气化计划的一部分,其中,该计划旨在到2030年实现港务船队全面电气化。

当下,此次的订单包含一套3兆瓦时电池系统,并且,协议中也包含增购一套系统的选项。而签订合同的,是一家总部位于新加坡的大型造船厂和船东。

Echandia首席执行官Torbjörn Bäck表示:“新加坡的海上运输电气化进程正在加速,因此,Echandia很荣幸能够参与这一转型过程。当下,签订该项目不仅巩固了我们在亚洲的地位,也进一步强化了Echandia作为全球零排放海事解决方案领导者的地位。”

而Echandia之所以被选中参与该项目,是因为其在海事行业脱颖而出的LTO电池系统拥有超长的使用寿命和久经考验的可靠性。其中,该电池系统设计寿命与拖轮的使用寿命相同,无需进行更换,而确保了极低的总体拥有成本。

此外,该电池系统性能随时间推移的衰减度极小,而能够提供可预测的性能,并简化拖轮日常运营的规划和管理。

“耐用性和运营效率的结合是赢得这份合同的关键,因为,客户们寻求的解决方案不仅要满足,更要超越现代航运与可持续发展目标的严格要求。”Torbjörn Bäck 补充道。

Echandia 已迅速发展成为世界领先的海事电池系统供应商之一,在全球范围内已向电气化项目售出 100 多套系统。

图片来源:Echandia

发布日期:2026 年 1 月 23 日

-

Alternative Fuels2 周 ago

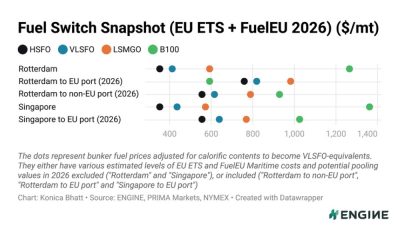

Alternative Fuels2 周 agoENGINE on Fuel Switch Snapshot:鹿特丹LBM价格优势扩大

-

Events1 周 ago

Events1 周 ago新加坡:多家船燃供应公司鼎力支持2026年女皇镇慈善晚宴 、筹款超过30万新元

-

Port&Regulatory2 周 ago

Port&Regulatory2 周 ago新加坡公布2025年港口运营业绩创历史新高、概述2026年计划

-

Alternative Fuels2 周 ago

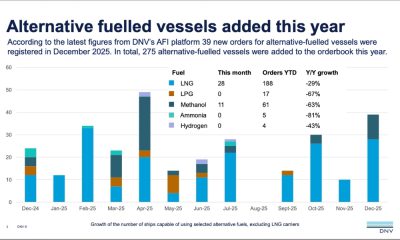

Alternative Fuels2 周 agoDNV:LNG动力集装箱船稳住全球新船订单中的替代燃料船比例

-

Business5 天 ago

Business5 天 agoRiviera Marine 已与 The Bunker Firm Group整合为单一运营组织

-

Biofuel2 周 ago

Biofuel2 周 ago新加坡:Pinnacle Marine首艘B100燃料多用途船完成1000小时海试