Bunker Fuel

Integr8:由石油主导的燃料市场至少将持续 10 年,但不阻碍行业发展

研究撰稿人 Steve Christy 研究了 BP最新的“能源展望”,强调替代燃料在 2035 年将占燃料市场的 15% 左右,但到 2050 年将达到近 40% 的市场份额。

作者:Steve Christy,Integr8 Fuels 研究撰稿人

steve.christy@integr8fuels.com

2024 年 7 月 24 日

BP 对 2050 年能源行业的最新分析

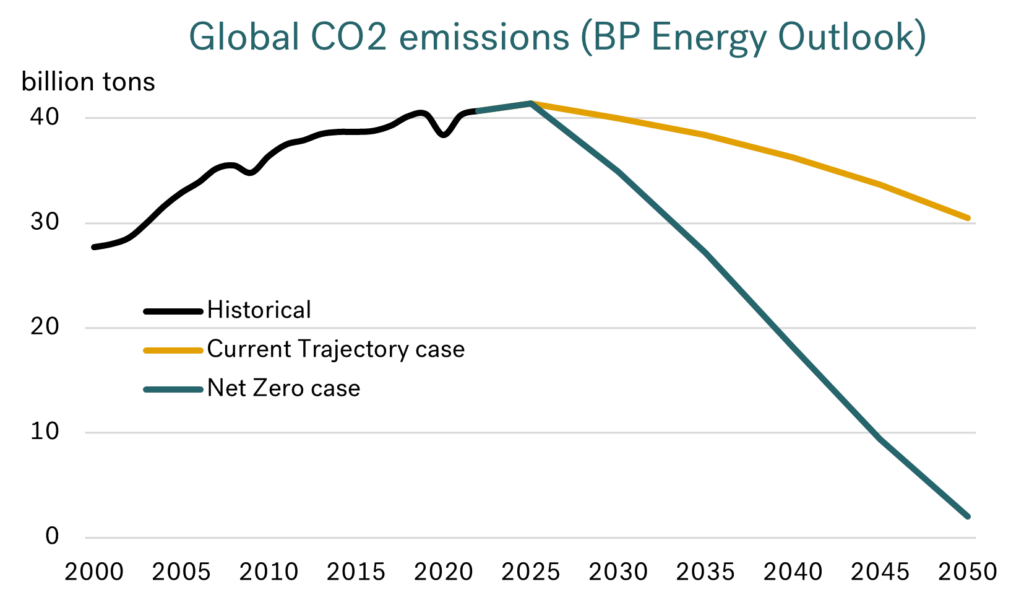

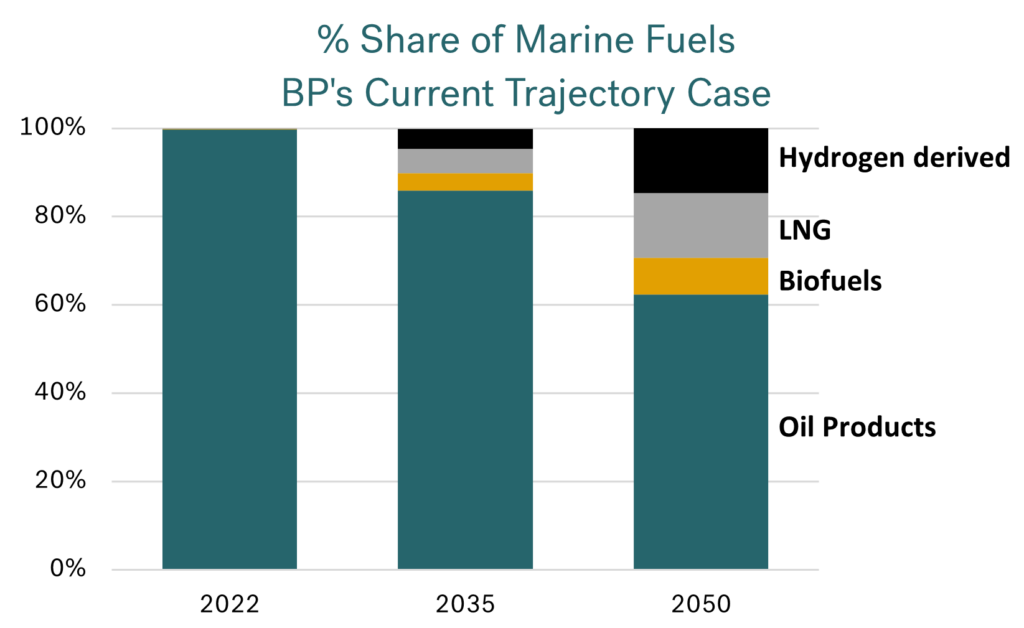

BP (英国石油)刚刚发布了其年度“能源展望”,并指出了 2050 年的两种情景。对此,他们表示这些并非预测,而是说明了两种情况,其中,第一种情况反映了到 2050 年实现“净零排放”需要做些什么,而第二种,则显示了全球继续按照其政策实施与时间线的“当前轨迹”推进环境举措的情景。

一图胜千言!

纵观历史而言,下图显示了自 2000 年以来二氧化碳排放量如何上升,并也指出了迄今为止采取的环境措施不足以阻止全球二氧化碳排放上升。

来源: BP

展望未来,“净零排放”情景凸显了全球在 2050 年实现这一目标所面临的极端挑战。这实际上,也是任何未来能源情景展望的“底线”,其中,二氧化碳排放量若下降 95% 显然会对包括我们行业在内的几乎所有行业产生难以想象的影响。

而即使是BP的“当前轨迹”情景,也表明了到 2050 年,二氧化碳排放量将下降 25%,可算是一个转折点。毫无疑问,这与我们今天的情况相比大有不同,并将需要推进船用燃料的重大改革(如本报告后面所示)。

重点关注 BP 的石油与航运分析

BP的展望报告中,涵盖了石油、天然气、煤炭、电力和低碳氢。然而,在 Integr8 Fuels 的本报告中,我们将重点关注 BP 针对石油行业的情景及其对船用燃料提出的案例。

第一个要点是,在两种情景中,都预测了海运贸易将大幅增长;其中,到 2050 年,“当前轨迹”情景将面临 70%增长,而“净零排放”情景则将面临 30%增长。尽管如此,随着效率提高和转型推进,在“当前轨迹”情景下,他们认为航运能源需求不会净增长,且净零排放水平将下降 20%。

无论如何,BP 认为,这两种情况的共同主题,就是石油作为船用燃料正在往目前所谓的“替代燃料”过渡。而要实现这一点,将需通过交付能够使用替代燃料的新船和改装旧船,以使用这些所谓的替代燃料。因此,生物燃料和低碳氢可能是未来船用燃料市场的最大元素,尤其是在全球迈向“净零”的过程中。

在 BP 的两种情景中,石油需求的前景如何?

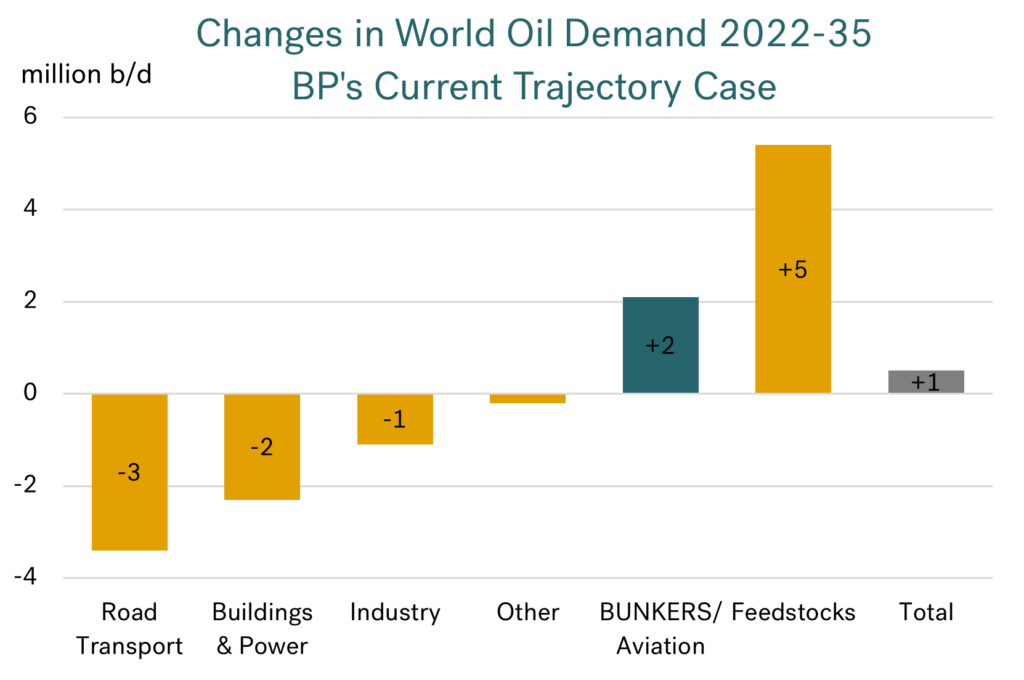

电气化将成为能源平衡的重大变革因素。其中,风能和太阳能成本结构的不断下降正在加速这一转变。而对于石油市场而言,公路运输市场的电气化已经发生了巨大转变,已在从汽油和柴油转向电动汽车(未来某个时候有望转向电动卡车)。

虽然,航运业通常是一个“难以电气化”的行业,但我们并不免于受石油行业其他领域的当前发展影响。其中,汽油和柴油需求的下降,可能会对炼油产生重大的连锁反应。

因此,石油需求的未来状况,与全球二氧化碳减排成功与否息息相关,且不让人感到奇怪。到 2050 年(或无论何时),实现净零排放目标将意味着石油工业几乎不复存在。

Source: BP

相比之下,BP 的“当前轨迹”情景意味着石油行业的规模在未来 10 年内将与现在大致相同。只有在 2035-50 年期间,石油需求才会出现下降,然后才会回到 2000 年的市场规模。

无论怎么发展,石油行业的结构都会发生变化

即使“当前轨迹”情景下石油市场到 2035 年的整体规模几乎没有变化,炼油行业仍必须作出适应。其中,下图突出显示了不同行业需求的变化:

- 远离汽油、柴油和轻油;由于公路运输、建筑与工业迈向电气化,这些产品的需求将下降;

- 产品转向正在增长的市场(包括海运和航空),并尤其将转向作为石化行业原料的较轻终端产品。

来源: BP

那么从更长远的角度来看呢?

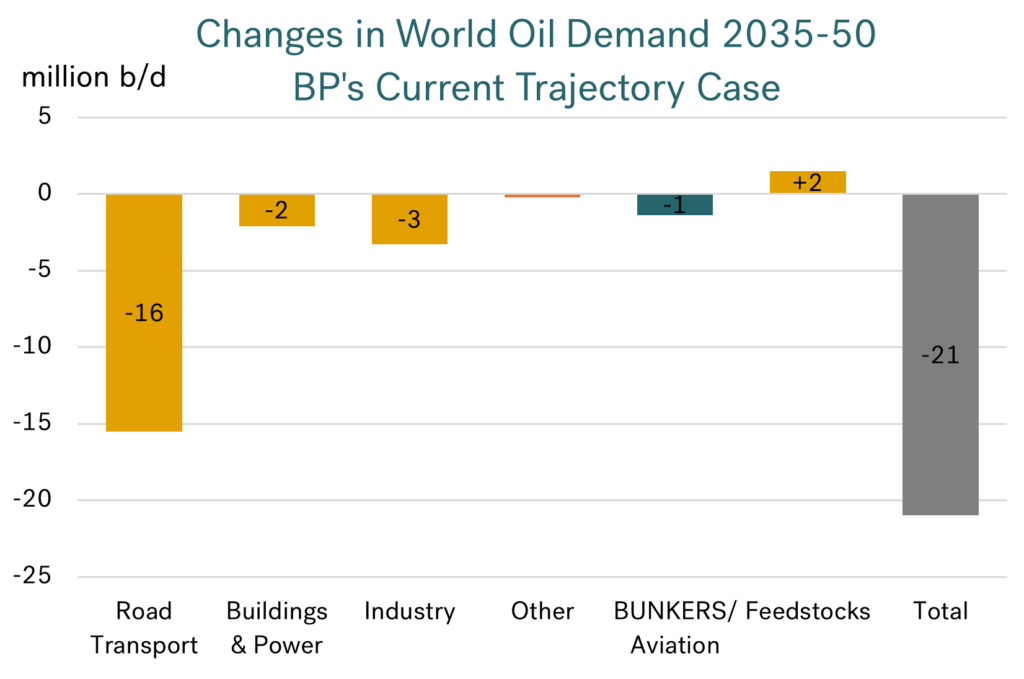

在同样的 BP 案例中,石油工业规模和产品平衡的重大变化发生在 2035 年之后。更快远离汽油、柴油和轻油的趋势表明,在 2035-50 年期间,石油工业规模将下降 20%(而 2022-35 年期间增长了 1%)。

来源: BP

该情景显示了船用和航空领域的石油使用量仅小幅下降,但是,值得注意的是,这也与海运和航空旅行量的大幅增加形成了鲜明对比。换言之,这表明了我们正倾于向替代燃料过渡。

必须继续推动替代燃料的发展

当前关于航运替代燃料的讨论、投资和技术证明了我们行业未来的需求。

BP 对此发表了评论,在未来 10 年液化天然气(LNG)、生物燃料(生物甲醇和生物柴油)和氢衍生燃料(氨和甲醇)将被重点关注。根据“当前轨迹”情景,他们认为这些替代燃料在 2035 年将占燃料市场的 15% 左右,但到 2050 年将达到近 40% 的市场份额。

来源: BP

要想在 2050 年占据 40% 的燃料市场份额,低碳航运领域还有大量工作要做,并尤其需考量该行业的交付周期。

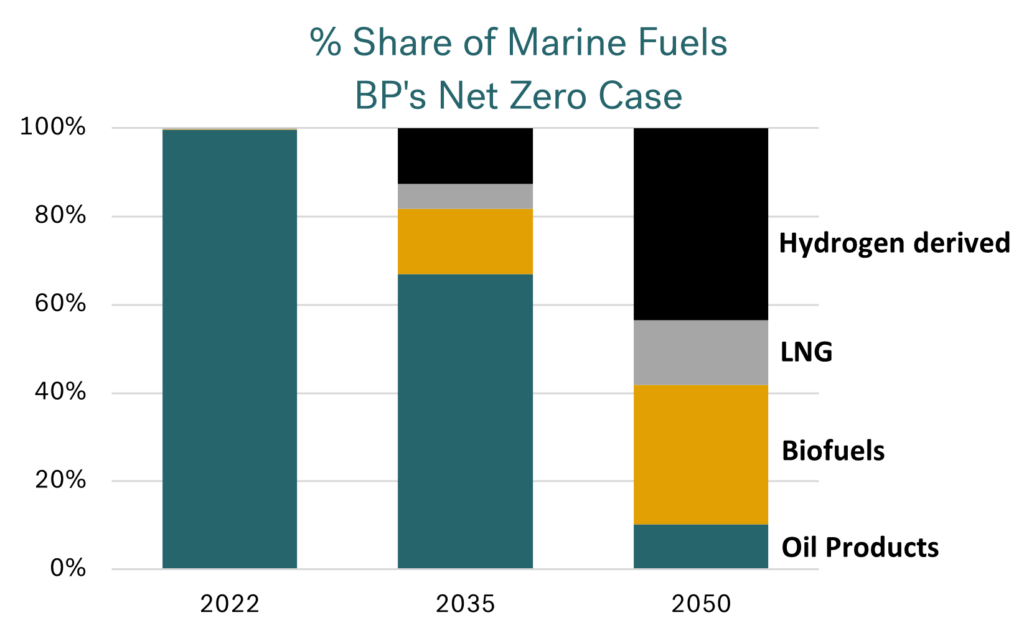

那“净零排放”情景呢?可能在何时发生?

如果要实现“净零排放”情景,就必须采取更激进的方法,即使其目标或成就设定在 2050 年之后。在“净零排放”情景中,BP 的石油产品仅占燃料市场的 10%。在这种情况下,液化天然气的增长也面临了限制,因为它属于一种化石燃料。

因此,在一个脱碳的世界里,必须大力发展生物燃料和氢衍生燃料,才能实现“净零排放”平衡。

来源: BP

正如我们目前在风能和太阳能领域所看到的那样,欲实现低碳运输我们将需要大规模且低成本的氢燃料。

在未来 10 年,燃料市场不会发生重大变化,但这并不意味着我们无能为力!

总体而言,许多分析师仍表示,未来 10 年左右石油需求将上升,并预计石油需求将至 2030 年代中期左右达峰值。事实上,高盛研究部刚刚发表了一篇类似的文章,表示需求峰值还需十年时间,然后,在这个水平上将保持稳定几年(即直到 2030 年代末才会下降)。

因此,至少在未来 10 年左右,石油似乎仍将成为燃料市场的主要供应。其中,这可能会引发一定程度的自满情绪,但是,考虑到政治方向、公众情绪以及船燃行业以外的石油行业影响,“替代燃料”主导我们的业务只是时间问题,即使发生于 2050 年之后。

当下,以所需的准备时间和技术进步为考量,很明显地,我们必须继续推动我们的行业沿低碳道路前进。

图片来源:Integr8 Fuels

发布日期:2024 年 8 月 8 日

劳氏船级社燃油分析与咨询服务机构 (FOBAS) 于周一(3月2日)发公告称中东地区燃油样品面临物流中断情况:

由于中东局势持续升级,许多进出该地区的航班已被取消。

因此,预计从该地区寄送样品和接收样品包的运输时间将延长。目前,情况瞬息万变,相关信息也在频繁更新。

其中,我们与主要快递合作伙伴DHL保持密切联系,并将尽最大努力尽快寄送样品。

但在此期间,我们将暂时避免向该地区寄送样品包,因此,预计,从受影响国家寄送的样品运输时间将有所延误。

如果您的船舶在受影响国家加注燃油,我们建议应尽可能在抵达远离受影响地区的下一个国家后立即卸下样品。

而受影响的国家,包括阿拉伯联合酋长国、巴林、伊拉克、约旦、科威特、黎巴嫩、阿曼、卡塔尔和沙特阿拉伯。

我们将根据情况变化和/或获取更多信息后及时更新。

图片来源:Unsplash 的Hans Reniers

发布日期:2026年3月3日

Methanol

GENA Solutions:到2031年的可再生和低碳甲醇项目储备将从5820万吨增至5920万吨

全球甲醇行业协会(Methanol Institute)分享这一信息旨在帮助海事行业在迈向IMO 2030/2050目标之际以甲醇作为主流船用燃料。

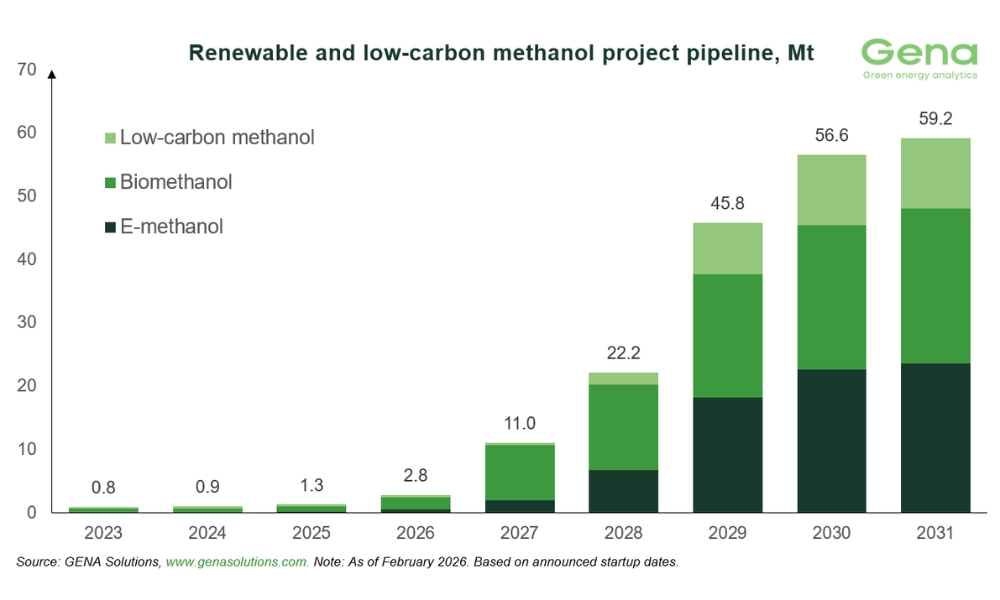

全球甲醇行业协会(Methanol Institute,简称MI)近期与《满航》(Manifold Times)分享了由GENA Solutions Oy发布的2026年2月可再生和低碳甲醇项目储备报告。

该报告旨在为《满航》的读者提供可再生甲醇供应情况的相关信息,并帮助海事行业在迈向IMO 2030/2050目标之际以甲醇作为主流船用燃料。

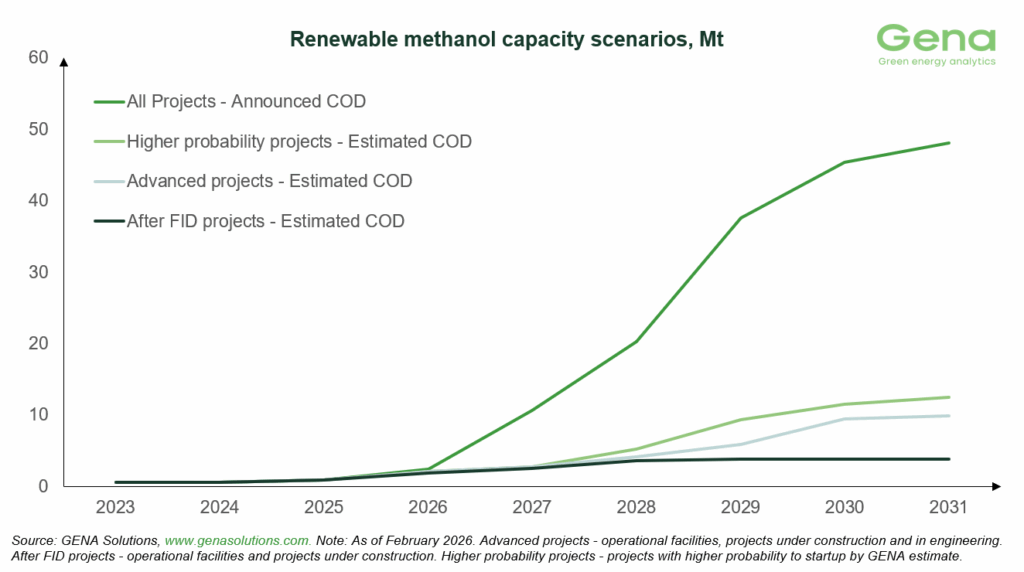

GENA发布的2026年2月甲醇项目储备报告主要亮点如下:

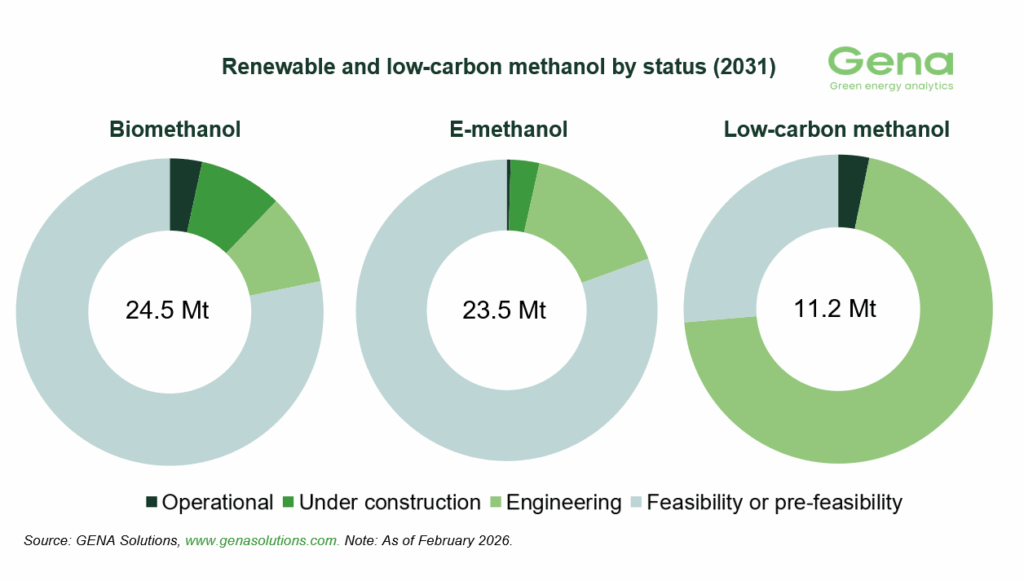

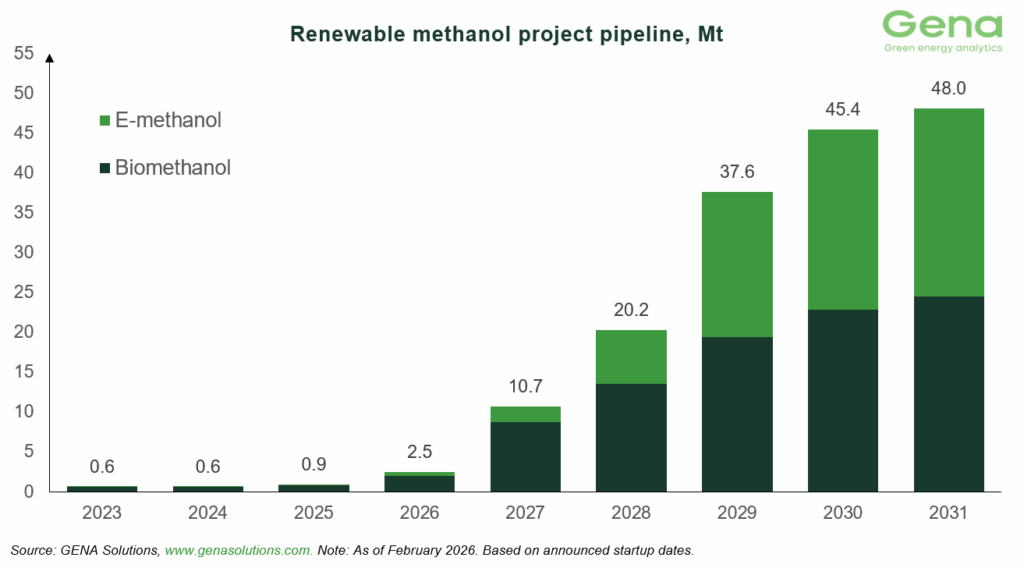

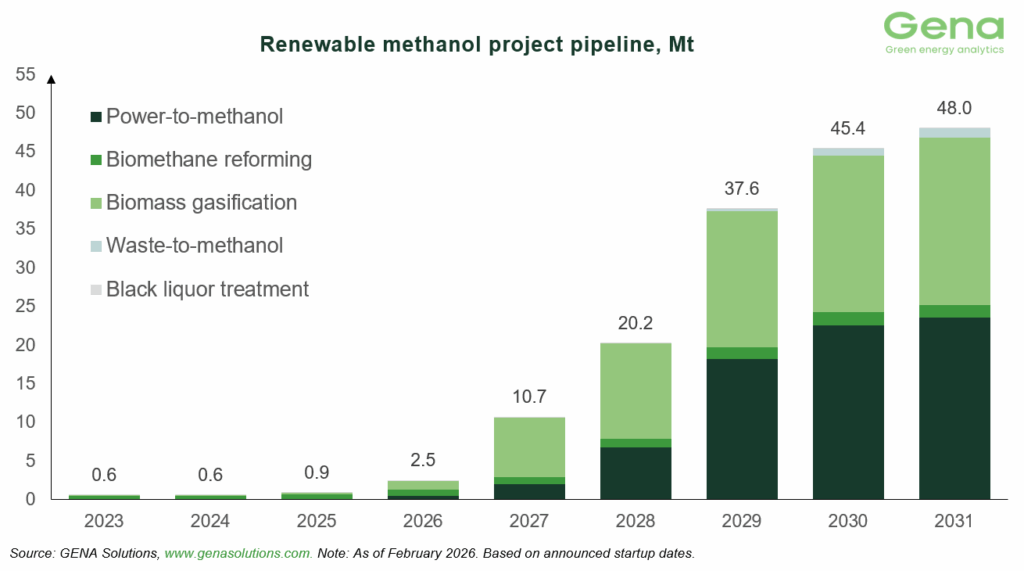

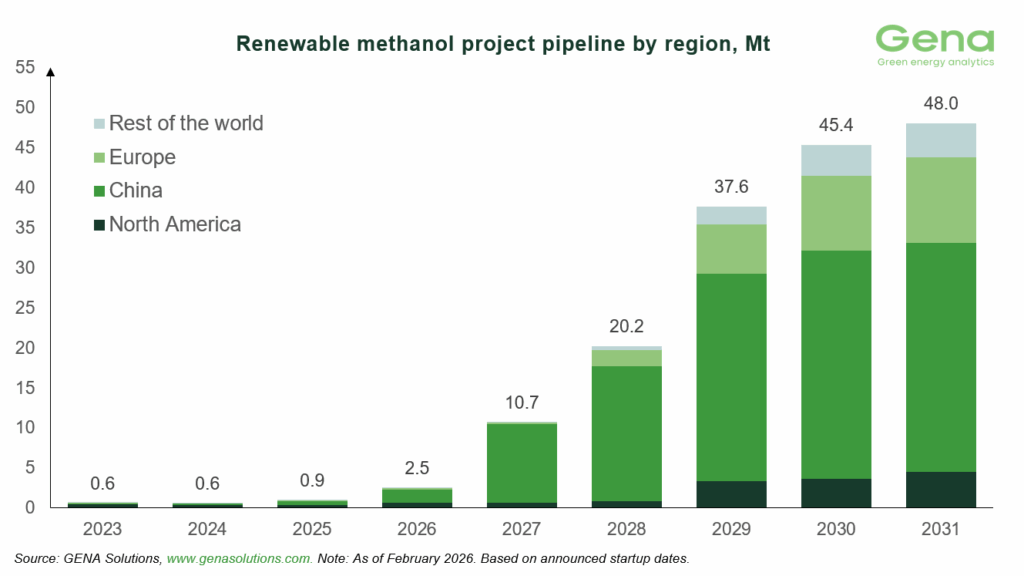

- 截至2026年2月,Project Navigator Methanol追踪了277个可再生和低碳甲醇项目,预计到2031年的总产量将达到5920万吨,并其中包括2350万吨电子甲醇、2450万吨生物甲醇和1120万吨低碳甲醇。

- 与上月相比,可再生甲醇项目储备增加了90万吨。同时,本次更新新增了六个项目,以及剔除了三个已冻结项目。

- 中国和欧洲在电子甲醇开发方面处于领先地位(分别为1010万吨和770万吨),同时,中国在生物甲醇项目方面占据主导地位(1850万吨)。目前,北美仍是低碳甲醇开发的绝对领先者,项目数量约为1070万吨。

- 过去12个月,GENA登记了超过1500万吨的新增生物甲醇和电子甲醇项目。不过,由于许多项目在推进工程建设方面面临挑战,目前处于可行性研究或预可行性研究阶段的项目比例较高:电子甲醇达81%,生物甲醇达78%。

- 大多数新项目位于中国和欧洲,因此,在这些地区,处于可行性研究阶段的项目比例甚至高于全球平均水平:86%至87%。

- 我们预计,2026年将有多个项目做出最终投资决定(FID)或开工建设,而更多项目则将被冻结或延期。因此,到2030年,全球可再生甲醇产能可能达到500万至1200万吨,且具体数量取决于市场需求和监管政策的发展。

注:点击此处查看全文。

图片来源:GENA Solutions

发布日期:2026年3月3日

Moeve公司周一(3月2日)宣布其董事会已批准安达卢西亚绿色氢能谷项目(Andalusian Green Hydrogen Valley)的最终投资决定,该项目将正式开工建设。

该项目一期工程名为Onuba,建成后将成为南欧最大的绿色氢能项目,装机容量达300兆瓦,并可选择增建100兆瓦。

Onuba项目总投资超过10亿欧元(约合11.7亿美元),并包括相关基础设施建设和一座自用光伏电站的开发。

同时,该电站生产的绿色氢将用于航空、公路和海运燃料,以及将作为化工和化肥行业的脱碳能源供应。

由持有多数股权(51%)的Moeve公司牵头,该项目的其他参与者包括全球清洁能源领导者Masdar公司以及Enalter公司(该公司由可再生气体开发领域的先驱企业Enagás Renovable控股)。

Moeve首席执行官Maarten Wetselaar表示:“决定启动南欧最大的绿色氢能工厂,标志着Moeve‘积极行动’(Positive Motion)转型战略迈出了关键一步。预计,Onuba工厂将成为西班牙世界级绿色分子中心的核心,为难减排行业提供可再生燃料,并同时增强欧洲的能源和工业韧性。通过与其他可再生能源领域的领军企业合作,我们正在构建一个可大规模发展的生态系统。”

Masdar首席执行官Mohamed Jameel Al Ramahi表示:“作为该领域的先行者,我们长期以来一直认可绿色氢能在难减排行业脱碳方面发挥的重要作用。此次,在Moeve的领导下开展合作,体现了我们在需求明确的市场推进具有商业可行性的绿色氢能项目的战略。同时,我们也很高兴能够进一步支持西班牙的清洁能源目标。”

Enagás Renovable首席执行官Antón Martínez表示:“Onuba项目是西班牙绿色氢能发展的重要一步。当下,Enagás Renovable将继续支持那些能够推动能源独立、促进新产业发展并创造就业机会的项目。而安达卢西亚绿色氢能谷,就是一个鲜明的例子,其中,它展现了企业和机构之间开展合作能加速脱碳进程之际,也同时创造了长期的经济和社会价值。”

该项目已被欧盟委员会指定为“欧洲共同利益项目”(Project of Common European Interest,简称PCI),并已获得西班牙政府根据“复苏、转型和韧性计划”(Recovery, Transformation and Resilience Plan)提供的3.04亿欧元资金。这笔资金来自欧盟“下一代欧盟”(NextGenerationEU)计划,并通过“氢能谷”计划用于开发安达卢西亚绿色氢能谷400兆瓦的装机容量。

而Onuba项目剩余的100兆瓦装机容量的实施,将取决于能否获得额外的电网容量以及董事会的批准。

此外,Onuba 电站装机容量 300 兆瓦,每年可生产约 45,000 吨绿色氢气,并每年减少约 250,000 吨二氧化碳排放,其中,这相当于西班牙韦尔瓦(Huelva)、加的斯(Cádiz)和哈恩(Jaén)三个城市内燃机乘用车排放量的总和。

图片来源:Moeve

发布日期:2026 年 3 月 3 日

-

Business1 周 ago

Business1 周 ago新加坡Uni-Fuels在泰国设立新办事处拓展东南亚业务版图

-

Bunker Fuel1 周 ago

Bunker Fuel1 周 agoENGINE:欧洲和非洲船用燃料供应情况(2026年2月18日)

-

Alternative Fuels6 天 ago

Alternative Fuels6 天 agoPower2X收购绿色氢能开发商HyCC以扩大欧洲项目规模

-

Alternative Fuels1 周 ago

Alternative Fuels1 周 agoG&O Maritime 收购 Eltronic FuelTech以巩固其在绿色船燃系统领域的市场地位

-

Biofuel1 周 ago

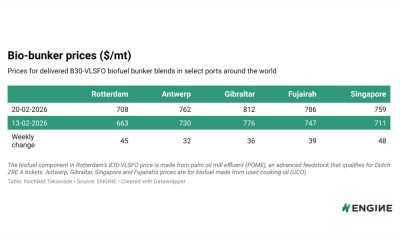

Biofuel1 周 agoENGINE on Biofuel Bunker Snapshot: VLSFO 价格上涨提振全球 B30-VLSFO 价格

-

Legal1 周 ago

Legal1 周 ago新加坡:警方逮捕18名涉嫌非法交易船用轻柴油的男子